Stablecoin là gì?

Stablecoin là một loại Cryptocurrencies có mức giá cố định, giá trị thị trường của Stablecoin thường được gắn chặt với giá của một tài sản cố định, như USD. Đồng tiền này phải có tính toàn cầu, ít biến động và không phụ thuộc vào một ngân hàng trung ương nào.

Các Stablecoin thông thường sẽ cố định giá của mình theo giá USD ( 1 Stablecoin = 1USD ) hoặc một số đồng tiền pháp định mạnh khác như EUR, JPY, CNY, HKUS… hoặc một chỉ số giá tiêu dùng nào đó.

Các đặc tính cần thiết của một Stablecoin:

- Giá cả phải ổn định

- Có khả năng mở rộng

- Tính bảo mật cao

- Phi tập trung

Xem Thêm : Stable Coin: Những điều bạn cần biết

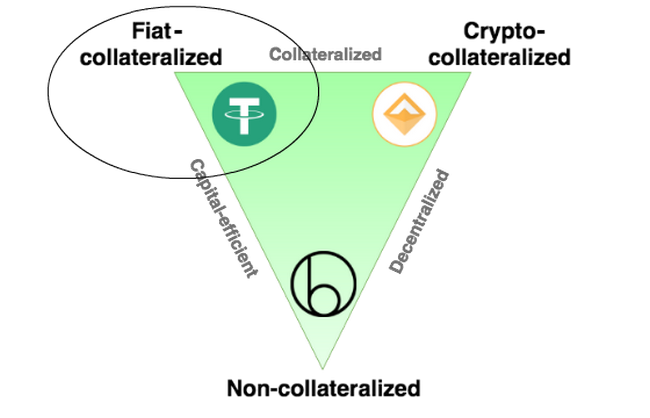

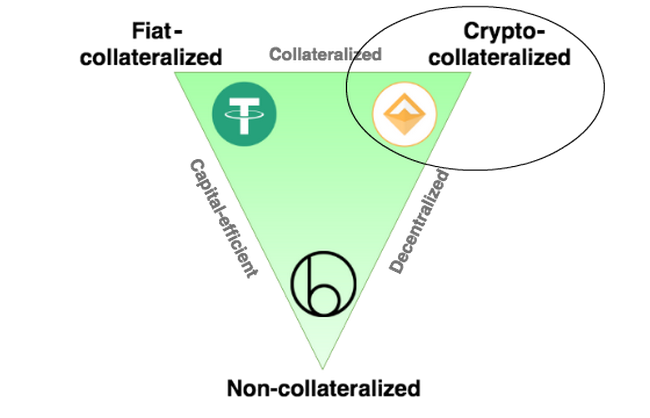

Có 3 loại Stablecoin đang xuất hiện trên thị trường Crypto

Loại 1: Fiat — Collateralized

Nếu bạn muốn xây dựng một Stablecoin, thì nên bắt đầu với loại này. Đây là kiểu Stablecoin đơn giản và truyền thống, chỉ đơn thuần tạo ra 1 Cryptocurrencies theo kiểu “tôi đưa cho bạn 1 đồng Crypto, bạn đưa cho tôi lại 1 USD và bạn có thể chuyển đổi Crypto này thành USD bất cứ kì nào bạn muốn“.

Bạn sẽ gửi số USD này vào một tài khoản ngân hàng và phát hành Stablecoin theo tỉ lệ 1:1 tương ứng với số Dollar. Khi người dùng muốn chuyển đổi Stablecoin của họ thành USD, bạn tiêu hủy Stablecoin của họ và chuyển trả lại USD. Stablecoin này chắc chắn sẽ được giao dịch ở mức 1$ — nó giống hình thức đại diện kỹ thuật số của USD hơn là một tài sản cố định giá trị vào USD. Tuy nhiên nó cũng sẽ có tăng và giảm, Vì thế mà USDT – Giá đang giao động khoảng 1 USDT = 0.97 – 0.99 USD – một stablecoin nổi tiếng mà chắc ai ai chơi crypto cũng biết, đã vướng tới scandal là đã tự in USDT và làm giả bảo chứng trong ngân hàng, in hàng trăm triệu USDT,…

Quay trở lại với StableCoin, Đây là hình thức đơn giản nhất của Stabelcoin. Nhưng khi sử dụng Stablecoin loại này, nó yêu cầu chúng ta phải tin tưởng một trung tâm lưu trữ và trung tâm này phải xứng đáng để tin tưởng. Nếu bạn muốn đạt được sự tin tưởng cao hơn, bạn phải thuê một kiểm toán để kiểm tra trung tâm này, và điều này sẽ tốn rất nhiều tiền.

Stablecoin sẽ tốn nhiều chi phí và cần sự tin tưởng nhưng nó là một hình thức Stablecoin có sức mạnh về giá. Stablecoin loại này sẽ đứng vững trước bất kì biến động nào của thị trường Crypto, bởi vì tất cả chúng đều được đảm bảo bởi lượng tiền pháp định đang được dự trữ và cho dù thị trường Crypto có sụp đổ thì Stablecoin này cũng miễn nhiễm. Đây là đặc điểm duy nhất mà chỉ Stablecoin loại này có.

Mô hình đảm bảo bởi tiền pháp định này phải được quy định chặt chẽ và bị ràng buộc bởi những hình thức thanh toán cũ. Nếu bạn muốn chuyển đổi Stablecoin thành tiền pháp định, bạn phải trải qua các giai đoạn kiểm tra danh tính, gửi mail xác nhận,… một quá trình chậm và tốn kém.

Ưu điểm

- 100% cố định giá

- Đơn giản

- Tránh được các rủi ro về hack, bởi vì các tài sản đảm bảo không tồn tại trên Blockchain

Nhược điểm

- Tập trung — cần sự tin tưởng vào một trung tâm lưu trữ ( sẽ có các rủi ro về trộm cắp, rủi ro đạo đức )

- Quá trình chuyển đổi chậm và tốn nhiều chi phí

- Cần một kiểm toán để đảm bảo sự minh bạch

Đây chính là bản chất của USDTether mà chúng ta đang sử dụng, tuy nhiên USDT vẫn còn đang gây nhiều tranh cãi khi có nhiều thông tin cho rằng Tether không có đủ lượng tiền Fiat (pháp định) để đảm bảo cho số USDT họ phát hành. Một đồng Stablecoin khác là TUSD (TrueUSD) cũng đang nỗ lực làm những điều tương tự như USDT nhưng với cách thức minh bạch hơn. Digix Gold cũng có mô hình tương tự, chỉ có một khác biệt tài sản thế chấp là vàng thay cho USD.

Loại 2: Stablecoin được thế chấp bởi Crypto

Nếu bạn không muốn dính dáng đến các hình thức thanh toán truyền thống thì Stablecoin loại này sẽ là sự lựa chọn hợp lý. Chúng ta chỉ tái tạo lại tiền thì tại sao lại cần tới ngân hàng và các đồng tiền được chính phủ bảo trợ ?

Nếu chúng ta không sử dụng tiền pháp định, thì ta có thể xóa bỏ sự tập trung ở Stablecoin. Đây là một ý tưởng hoàn toàn tự nhiên: chúng ta vẫn làm như Fiat-collateralized stablecoin nhưng thay vì USD, chúng ta sử dụng một loại Cryptocurrencies làm tài sản đảm bảo. Khi làm theo kiểu này thì mọi thứ đều diễn ra trên Blockchain, không cần tới sự xuất hiện của tiền pháp định, ngân hàng hay một trung tâm lưu trữ.

Tuy nhiên, giá Crypto biến động liên tục, điều này đồng nghĩa giá trị tài sản thế chấp của chúng ta sẽ biến động, vậy thì bằng cách nào Stablecoin được thế chấp bởi Crypto lại giữ nguyên giá trị của mình ? Chỉ có duy nhất một cách để giải quyết điều này: thế chấp nhiều hơn.

Quá trình thế chấp sẽ diễn ra như thế này: bạn gửi vào 200$ ETH và nhận lại được 100 Stablecoin có giá trị 1$. Số Stablecoin bạn nhận đã được thế chấp 200% (200$ đổi lấy 100$). Cho dù giá Ether có giảm 25% thì Stablecoin của bạn vẫn đang được thế chấp bằng lượng Ether có giá trị 150$, vậy nên mỗi Stablecoin vẫn giữ nguyên mức giá 1$. Nếu bạn muốn thanh lý, hệ thống sẽ trả lại 100$ bằng Ether cho người sở hữu số Stablecoin và 50$ còn lại được hoàn trả cho người gửi ban đầu.

Stablecoin kiểu này nghe có vẻ không được hấp dẫn lắm khi chúng ta phải mất tận 200$ thế chấp chỉ để nhận lại được 100$. Tuy nhiên, Stablecoin loại này có 2 ưu điểm đáng để người dùng lựa chon: Thứ nhất, bạn có thể trả lãi cho người phát hành (hệ thống các miner). Thêm vào đó, bạn có thể lợi dụng Stablecoin để làm đòn bẩy cho mình. Người gửi khi khóa 200$ Ether sẽ nhận lại được 100$ Stablecoin, nếu người gửi dùng 100$ để tiếp tục mua Ether họ sẽ sở hữu tổng tài sản là 300$ được đảm bảo bằng 200$ thế chấp. Nếu giá Ether tăng gấp đôi, họ sẽ có khoản lời là 300$ thay vì 200$ khi nắm giữ Ether.

Khi giá của tài sản thế chấp giảm quá thấp thì Stalecoin sẽ bị thanh lý. Tất cả quá trình sẽ được thực hiện bằng Blockchain, hoàn toàn tự động và phi tập trung.

Ưu điểm

- Phi tập trung

- Có thể chuyển đổi Stablecoin sang tài sản Crypto thế chấp một cách nhanh chóng và tiết kiệm chi phí

- Rất minh bạch

- Có thể sử dụng làm đòn bẩy

Nhược điểm

- Sẽ tự động thanh lý Stablecoin khi giá tài sản thế chấp giảm vượt ngưỡng cho phép

- Biến động giá cao hơn hình thức thế chấp bằng Fiat

- Bị ràng buộc vào “sức khỏe” của một đồng Crypto

- Không đạt được hiệu quả trong sử dụng vốn

- Phức tạp nhất trong 3 loại

Stablecoin đầu tiên sử dụng hình thức này là BitUSD (được thế chấp bởi BitShare), được xây dựng bời Dan Larimer vào năm 2013. Tuy nhiên, đồng DAI của MakerDAO lại phổ biến hơn và được xem là Crypto- Collateralized Stablecoin hứa hẹn nhất, được thế chấp bởi Ether.

Vitalik Buterin đã có một đề xuất thú vị cho mô hình này bằng cách sử dụng CDOs làm tài sản thế chấp để phát hành Stablecoins.

- STO (Security Token Offering) là gì? Điểm Khác Nhau Giữa STO và ICO

- Công nghiệp 4.0 là gì? Blockchain ở vị thế nào trong cuộc cách mạng 4.0 này?

Loại 3: Stablecoin không cần tài sản thế chấp

Khi bạn lấn sâu hơn vào thế giới Crypto, sau cùng bạn sẽ đặt câu hỏi “liệu có chắc chắn rằng chúng ta phải có tài sản thế chấp để bắt đầu ?” Sau tất cả, Stablecoin cũng là một trò chơi được sắp đặt ? Những người kinh doanh chênh lệch giá chỉ cần tin tưởng rằng số coin đó được giao dịch ở mức giá 1$. Mỹ đã từng rời bỏ chế độ bản vị vàng và không còn sử dụng bất kì tài sản đảm bảo nào cho đồng USD nữa. Một đồng tiền hoạt động ổn định như USD lại không cần tới tài sản đảm bảo vậy Stablecoin có thể làm được mô hình tương tự hay không ?

Hình thức này có vẻ hay nhưng làm cách nào chúng ta có thể đảm bảo rằng sẽ duy trì được sự cố định ?

Seinorage Shares — một mô hình được phát mình bởi Robert Sams vào năm 2014, dựa trên một ý tưởng đơn giản. Chuyện gì sẽ xảy ra nếu chúng ta biến Smart Contract trở thành một ngân hàng trung ương ? Các chính sách tiền tệ được quy định trong Smart Contract này chỉ có duy nhất một nhiệm vụ : phát hành một đồng tiền mà nó sẽ được giao dịch ở mức giá 1$.

Okay, nhưng làm sao chúng ta có thể đảm bảo giá trị của đồng tiền ấy khi thực hiện giao dịch ? Đơn giảm lắm, chúng ta chỉ việc phát hành và kiểm soát lượng cung tiền tệ.

Hãy hình dung một ví dụ thế này: Giả sử đồng Stablecoin này đang được giao dịch ở mức giá 2$. Trong trường hợp này giá của đồng tiền trở nên quá cao hoặc có thể nói một cách khác là lượng cung quá thấp. Để đối phó với trường hợp này, Smart Contract sẽ tăng số lượng đồng Stablecoin tung ra thị trường bằng cách sản xuất thêm và bán đấu giá trên thị trường mở, tăng lượng cung đến khi nào giá trở về mức 1$. Trường hợp này Smart Contract sẽ nhận được lợi nhuận từ việc phát hành tiền. Trong lịch sử, khi một chính phủ phát hành thêm tiền thì thu nhập từ hoạt động này được gọi là Seignorage ( mọi người có thể tìm hiểu về Seignorage ở đây )

Nhưng khi đồng tiền này được giao dịch tại mức giá quá thấp 0,5$ chẳng hạn, chúng ta không thể thu hồi lại lượng Stablecoin đang lưu hành, vậy chúng ta giảm cung tiền bằng cách nào ? Chỉ có một cách duy nhất để giải quyết vấn đề này: mua lại Stablecoin trên thị trường để giảm cung. Nhưng chuyện gì sẽ xảy ra nếu Seigniorage không đủ để mua số lượng Stablecoin yêu cầu. Trường hợp này Seignorage Shares sẽ giải quyết: thay vì sử dụng Seigniorage, tôi sẽ phát hành cổ phần cho phép người mua được hưởng Seigniorage trong tương lai. Lần kế tiếp tôi phát hành tiền và thu được Seigniorage, các cổ đông sẽ được chia phần.

Hay nói bằng cách khác, nếu Smart Contract không có đủ tiền để mua lại số lượng Stablecoin cần thiết trên thị trường và bởi vì tôi dự đoán rằng nhu cầu về Stablecoin này sẽ gia tăng trong tương lai và Smart Contract sẽ có nhiều đợt phát hành thêm để đáp ứng nhu cầu này, nên tôi quyết định sẽ mua Future Seigniorage để nhận được lợi nhuận trong tương lại. Điều này sẽ giúp lượng cung tiền giảm và giá của Stablecoin duy trì ở mức 1$. Đây chính là ý tưởng chính của Seignorage Shares và cũng chính là ý tưởng của Stablecoin không cần tài sản thế chấp.

Nếu bạn nghĩ rằng Seigniorage Shares nghe có vẻ quá điên rồ thì cũng bình thường thôi, rất nhiều người cũng như vậy. Nhiều cá nhân chỉ trích rằng mô hình này tương tự với mô hình đa cấp kim tự tháp. Stablecoin được chống đỡ bởi việc phát hành lời hứa về tăng trưởng trong tương lai. Sự tăng trưởng này chỉ được đảm bảo nếu trong tương lai có nhiều người tham gia vào mô hình này. Nếu mô hình này không tăng trưởng, thì nó cũng không thể duy trì được giá.

Seiniorage Shares có khả năng chống chịu được áp lực đi xuống trong một khoảng thời gian, tuy nhiên nếu áp lực bán kéo dài đến một thời điểm nào đó các trader mất niềm tin rằng số cổ phần mình mua sẽ đem lại lợi nhuận trong tương lai, điều này sẽ tiếp tục đẩy giá xuống và kích hoạt sự hoảng sợ của cả cộng đồng.

Phần đáng sợ nhất của hệ thống này là khó để phân tích. Hệ thống sẽ chịu đựng được tới mức nào? Hệ thống sẽ chống chịu được bao lâu? Liệu có “cá mập” hay người trong cuộc nào đó sẽ chống đỡ sự trượt giá?

Stablecoin không có tài sản đảm bảo rất dễ bị tổn thương với những biến động của thị trường, trong trường hợp thì trường suy giảm mạnh. Stablecoin phải cần một sự hỗ trợ thanh khoản ban đầu cho đến khi nó đạt được sự cân bằng. Cuối cùng sự tồn tại của Stablecoin không có tài sản thế chấp được quyết định bởi niềm tin của các trader, nếu họ tin hệ thống sẽ tồn tại thì niềm tin ấy sẽ được lan truyền và đảm bảo cho sự tồn tại của hệ thống.

Stablecoin không có tài sản đảm bảo là một thiết kế chứa đựng nhiều tham vọng nhất. Nó là một thiết kế vô cùng thú vị, nếu ý tưởng này thành công thì sẽ thay đổi thế giới hoàn toàn, nhưng nếu nó thất bại thì còn thảm khốc hơn.

Ưu điểm

- Không cần tài sản đảm bảo

- Phi tập trung và độc lập

Nhược điểm

- Yêu cầu sự tăng trưởng đều đặn

- Dễ bị tổn thương nhất khi thị trường suy giảm

- Khó để phân tích sự an toàn của hệ thống

- Phức tạp

Stablecoin là chén thánh của Cryptocurrencies

Bitcoin và Ethereum là 2 Cryptocurrencies phổ biến nhất thời điểm hiện tại, nhưng giá của chúng biến động liên tục hàng ngày. Sự biến động của Cryptocurrencies có thể tốt cho những nhà đầu tư và cả đầu cơ, nhưng trong dài hạn nó sẽ cản trở sự đón nhận của thế giới đối với loại tiền tệ mới này.

Các cơ sở kinh doanh và khách hàng không muốn đánh đổi để nhận được những lợi ích mà Cryptocurrencies mang lại; chuyển tiền nhanh, thuận tiện; bởi vì rủi ro biến động giá đi kèm là quá lớn. Người lao động không thể nhận lượng bằng Cryptocurrencies khi số tiền lương mình nhận hôm này đã mất đi 10–20% giá trị vào hôm sau. Độ ưa thích rủi ro của mỗi người là khác nhau, bên cạnh những cá nhân thích đầu cơ thì luôn có những người muốn lưu trữ giá trị, họ muốn có một công cụ lưu trữ giá trị mà không bị kiểm soát, thoát khỏi hệ thống ngân hàng, kiểm soát tiền tệ hoặc khi kinh tế khủng hoảng. Hiện tại, Bitcoin và Ethereum xin giang tay rút lui.

Ý tưởng về Stablecoin đã tồn tại từ rất lâu, rất nhiều Cryptocurrencies hiện tại chưa tìm được sự kết nối giữa sáng tạo và đón nhận, nguyên nhân chính đến từ việc ổn định giá. Chính vì vậy, xây dựng một Stablecoin được coi như là một chén thánh giúp hóa giải, đả thông kinh mạnh đang bị tắc nghẽn của hệ sinh thái Cryptocurrencies.

Cái giá của Stablecoin

Có một sự thật là, chúng ta không thể chỉ quyết định một tài sản có giá trị tại một mức giá nào đó mà không tuân theo nguyên tắc cung cầu, thế nhưng Stablecoin chính là như vậy. Stablecoin tuyên bố là một tài sản tự định giá bởi chính nó hơn là một tài sản có giá được quyết định bởi cung cầu.

Điều này trái ngược hoàn toàn với những thứ chúng ta biết về thị trường.

Hiện tại có rất nhiều quốc giá thực hiện tỷ giá hối đoái cố định, nhưng cũng có rất nhiều quốc gia đã chuyển từ tỷ giá hối đoái có định sang tỷ giá hối đoái thả nổi. Tại sao lại như vậy? Nhiều ngân hàng trung ương của các quốc gia cảm thấy sự không linh hoạt và khó khăn trong việc duy trì tỷ giá cố định. Lịch sử đã dạy chúng ta, khủng hoảng đồng Peso của Mexico 1994, đồng Rúp Nga 1998 hay Ngày thứ tư đen tối ( Black Wednesday) là ngày mà George Soros đánh bại ngân hàng Anh Quốc.

Việc cố định giá Stablecoin cũng gần tương tự như việc cố định giá một đồng tiền pháp định. Nó yêu cầu rất nhiều nỗ lực từ người phát hành, một năng lực tài chính đủ mạnh để có thể chống lại các cuộc tấn công đầu cơ, một đội ngũ chuyên gia tài chính dày dặn kinh nghiệm để đối phó với các sự cố sẽ diễn ra bất kì lúc nào, khiến hệ thống hoạt động trơn tru. Đối với một thị trường biến động như Cryptocurrencies thì vấn đề này càng trở nên khó khăn hơn bao giờ hết.

Nói tóm lại một đồng tiền Stablecoin lý tưởng thì nên có khả năng đứng vững trước sự biến động liên tục của thị trường Crypto, không tốn quá nhiều chi phí để có thể duy trì, dễ dàng để theo dõi các thông số cố định và nên minh bạch đối với các trader và arbitrageur (người kinh doanh chênh lệch giá ). Chỉ khi nào Stablecoin giải quyết được những vấn đề trên thì ngày thế thế giới đón nhận Crypto sẽ không còn xa.

Phải Chăng StableCoin Là Xu Thế Mới Trong 2019?

Đến thời điểm hiện tại, đã có rất nhiều các Stable Coin xuất hiện, điển hình như là : USDT (Tether), USDC (USD Coin), PAX (Paxos Standard Token), DAI (DAI), TUSD (True USD), HUSD, GUSD (Gemini Dollars)… Và sẽ còn rất nhiều các Stable Coin khác sắp sửa ra mắt. Trước một xu thế thanh khoản trên thị trường cryptocurrency và vấn đề thông tin minh bạch về việc bảo chứng tài khoản USD trong ngân hàng thì việc ra mắt những đồng StableCoin mới có độ uy tín, bảo chứng rõ ràng,…là hết sức cần thiết nhằm giúp cho thị trường tăng sự ổn định, thanh khoản và sẽ là lực đẩy giúp thị trường phát triển mạnh sau này.

Vậy Stable Coin sẽ ảnh hưởng thế nào tới thị trường Việt Nam?

Giống như cuộc cạnh tranh trong thị trường gọi xe, nếu chỉ có mỗi Grab thì Grab sẽ độc quyền,…và làm tất cả những gì mình muốn. Nhưng khi có sự xuất hiện của Go-Viet, Uber, FastGo,… thị trường sẽ có sự canh tranh lành mạnh, người dùng sẽ được hưởng những ưu đãi khuyến mãi nhiều hơn, giá cả hợp lý hơn. Và trong crypto cũng thế, Blogtienao tin rằng khi xuất hiện nhiều Stablecoin thì trước hết nhà đầu tư sẽ có nhiều sự lựa chọn hơn, bên cạnh đó sẽ giúp cho khoản đầu tư của họ dễ dàng thanh khoản hơn. Sự minh bạch rõ ràng từ các đồng uy tín sẽ bảo vệ được nhà đầu tư khỏi những tác động tiêu cực, những tin fud từ thị trường (ví dụ vừa rồi FUD là Tether bị kiện, phá sản, không có bảo chứng ngân hàng, bảo chứng ngân hàng giả,… làm cho cả hệ thống rung ở 6 độ richter chao đảo…Nhà đầu tư bán tháo USDT với giá rẻ…)

Kết luận

Blogtienao đã đưa ra những khái niệm, phân tích rõ ràng về StableCoin để giúp độc giả hiểu rõ hơn về tầm quan trọng và ý nghĩa của các StableCoin trên thị trường tiền điện tử cũng như phân tích các StableCoin sẽ ảnh hưởng thế nào tới thị trường tiền điện tử Việt Nam, Rất cảm ơn các bạn đã đọc bài viết dài lê thê này, và để động viên chúng tôi, hãy share và đánh giá 5 sao nếu bạn thấy bài hay, chúng tôi xin cảm ơn rất nhiều!

Nguồn : Blog Tiền Ảo