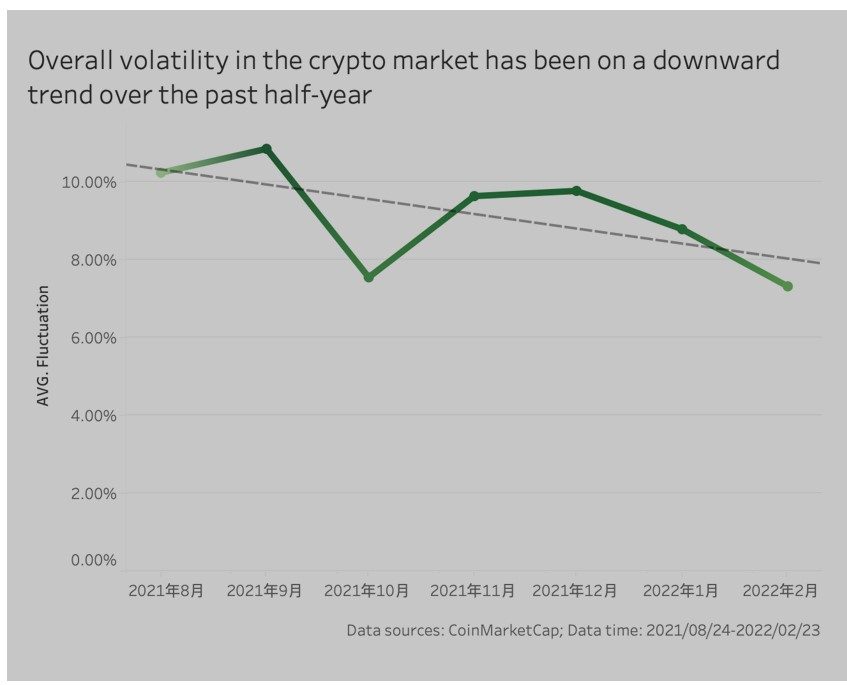

Trong thời gian qua, thị trường đã chứng kiến những đợt giảm và tăng mạnh. Nếu chỉ nói đến đợt giảm về 34.000 USD vào tuần trước thì theo thống kê của CoinGecko, tổng giá trị thị trường tiền điện tử đã giảm từ khoảng 2.310,4 tỷ USD vào đầu năm (1/1) xuống còn khoảng 1.792,5 tỷ USD vào ngày 25/2, bốc hơi khoảng 22%.

Mặt khác, trong cùng thời gian, biên độ trung bình hàng ngày cao nhất của BTC là khoảng 4.6%, thấp hơn mức trung bình hàng ngày 6.72% vào năm ngoái.

Trong thời kỳ giảm giá như vậy, một số nghiên cứu cho thấy việc đầu tư vào ETF, đặc biệt là ETF đòn bẩy, có thể trở thành một cách để nhà đầu tư thu về lợi nhuận cao.

Trong thị trường tài chính truyền thống, ETF là một quỹ hoạt động mô phỏng theo sự biến động của một chỉ số tham chiếu, như chỉ số chứng khoán. Các nhà đầu tư có thể đăng ký hoặc mua lại cổ phiếu từ công ty quản lý quỹ trong thời gian thực.

Trong nửa cuối năm 2019, ETF đã xuất hiện trong thị trường tiền điện tử và phát triển theo 3 loại chính. Gồm quỹ chỉ số do các tổ chức lớn phát hành, quỹ chỉ số đòn bẩy do các sàn giao dịch tung ra và token đòn bẩy. Phương thức giao dịch tương tự như ETF truyền thống. Vậy liệu các ETF trong thị trường tiền điện tử có thể chịu được “mùa đông lạnh giá” sắp tới không?

Bài viết này sẽ phân tích sâu hơn về sự khác biệt giữa các ETF, quy mô giao dịch hiện tại và lợi nhuận kỳ vọng theo lý thuyết để bạn đọc tham khảo nhé.

1/ Có hơn 639 chủng loại sản phẩm ETF

Khối lượng giao dịch ETF hàng ngày đạt khoảng 360 triệu USD.

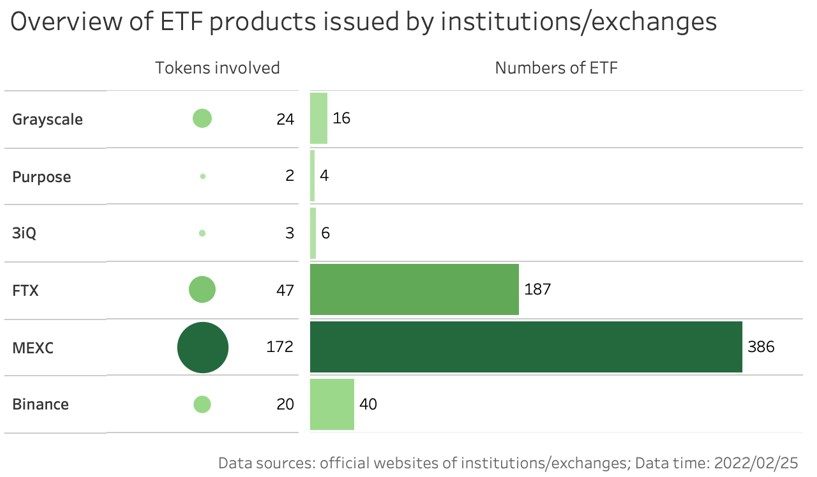

Hiện tại, hậu thuẫn chính của các sản phẩm ETF trên thị trường tiền điện tử là các tổ chức và sàn giao dịch lớn. Các tổ chữ này chủ yếu gồm Grayscale, Purpose và 3iQ, và sàn giao dịch là FTX, MEXC và Binance.

Các loại ETF do các tổ chức khác nhau phát hành cũng rất khác nhau. ETF do các tổ chức phát hành thường gần như tương tự với quỹ chỉ số ETF tài chính truyền thống. Ví dụ: ETF Bitcoin do Grayscale phát hành dựa theo CoinDesk Bitcoin Price Index và 3iQ dựa theo MVIS CryptoCompare Institutional Index.

ETF do sàn giao dịch phát hành là sản phẩm đòn bẩy vĩnh viễn, giúp khuếch đại bội số tăng / giảm của tài sản cơ bản. Theo phương pháp hiện thực hóa, nó có thể được chia thành các quỹ chỉ số ETF có đòn bẩy do MEXC phát hành và token ETF đòn bẩy do Binance cùng FTX phát hành. Sự khác biệt lớn nhất giữa các nhà đầu tư là có phát hành token tương ứng trên chuỗi hay không.

Hơn nữa, phương thức giao dịch của mỗi quỹ ETF cũng khác nhau. ETF của các tổ chức thường là mô hình đóng. Nhà đầu tư có thể đăng ký trực tiếp nhưng không thể trực tiếp mua lại. ETF của sàn thường là mô hình mở, nhà đầu tư có thể trực tiếp mua và bán.

Hiện tại, có tới 639 loại ETF có sẵn để giao dịch trên thị trường. Quỹ ETF của tổ chức liên quan đến ít loại tài sản hơn và ít sản phẩm ETF có thể được giao dịch hơn. Trong số đó, Grayscale là bên có nhiều sản phẩm nhất với tổng cộng 16 loại ETF, liên quan đến 24 loại tài sản; gồm BTC, ETF, AAVE, ADA, LINK, COMP, SOL,… 3iQ đã phát hành tổng cộng 6 loại ETF liên quan đến 3 loại tài sản; gồm BTC, ETF và LTC. Purpose phát hành tổng cộng 4 sản phẩm ETF liên quan đến 2 loại tài sản; gồm BTC và ETH.

Các loại tài sản liên quan đến ETF của sàn luôn đa dạng hơn và các sản phẩm ETF có thể giao dịch cũng phong phú hơn. Trong số đó, MEXC là nền tảng có nhiều sản phẩm nhất với tổng cộng 386 loại ETF, liên quan đến 172 loại tài sản với gần như hầu hết các loại tiền điện tử phổ biến, chẳng hạn như Ethereum, Polkadot, Solana, Avalanche Protocol, Fantom, NFT, Metaverse , GameFi, DeFi, Layer2, DAO,… FTX phát hành tổng cộng 187 ETF liên quan đến 47 loại tài sản và Binance gồm 40 ETF liên quan đến 20 loại tài sản.

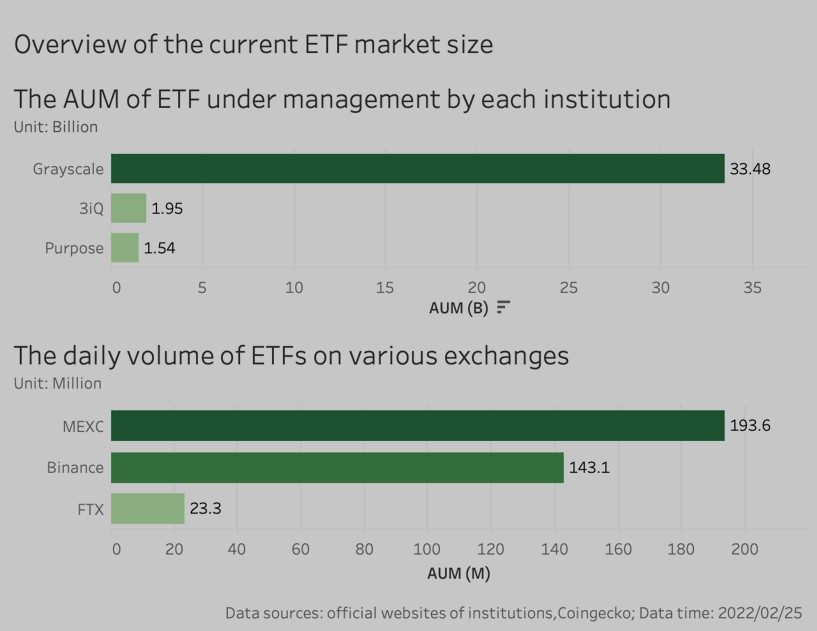

Hiện tại, quy mô thị trường của các quỹ ETF tổ chức đã phát triển lên một mức đáng kể. Theo số liệu chính thức, tính đến ngày 25/02, quy mô quỹ ETF do ba tổ chức lớn quản lý đã đạt khoảng 36,973 tỷ USD, trong đó Grayscale là lớn nhất, chiếm hơn 90%, quy mô cả Purpose và 3iQ không vượt quá 2 tỷ USD.

Theo dữ liệu từ CoinGecko, tổng khối lượng giao dịch hàng ngày của các ETF do FTX, MEXC và Binance phát hành cũng đã đạt gần 360 triệu USD. Trong đó, MEXC là nền tảng có khối lượng giao dịch lớn nhất với khoảng 194 triệu USD, chiếm 54%.

Mặc dù quy mô thị trường hiện tại của các quỹ ETF do sàn giao dịch phát hành vẫn nhỏ hơn nhiều so với các tổ chức lớn, nhưng xu hướng của các quỹ ETF này đang phát triển nhanh chóng.

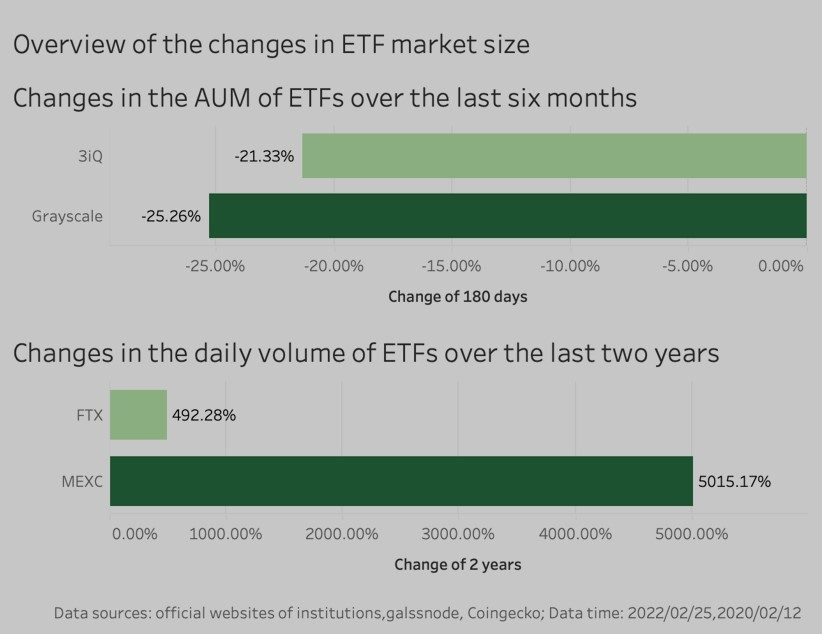

Theo dữ liệu chính thức từ các tổ chức lớn và từ glassnode, quy mô quản lý tài sản của Grayscal và 3iQ đã giảm lần lượt 25% và 21% trong 6 tháng qua. Trên thực tế, kể từ khi giá mua OTC của Grayscale tiếp tục duy trì mức phí bảo hiểm âm vào năm ngoái, sự phát triển của các quỹ ETF tổ chức đã bắt đầu chậm lại, quy mô quản lý tài sản cũng tiếp tục giảm. Vì thế các quỹ ETF của tổ chức rất khó để tiếp tục viết nên huyền thoại như Grayscale đã từng.

Trong khi sự phát triển của các quỹ ETF tổ chức chững lại thì các quỹ ETF của sàn giao dịch lại đang trên đà phát triển.

Theo dữ liệu từ CoinGecko, so với đầu năm 2020 (thời điểm mà ETF mới được giới thiệu vào thị trường tiền điện tử), trong hai năm qua, khối lượng giao dịch hàng ngày của ETF MEXC đã tăng 5,015% và FTX tăng 492%. Khối lượng giao dịch ngày càng tăng có nghĩa là thị trường đang trưởng thành và có tính thanh khoản cao hơn, một tín hiệu tích cực cho sự phát triển của các quỹ ETF.

2/ Tổ chức ETF OTC tiếp tục hỗ trợ giao dịch miễn phí

Lợi nhuận lý thuyết tối đa trung bình của MEXC là hơn 518%.

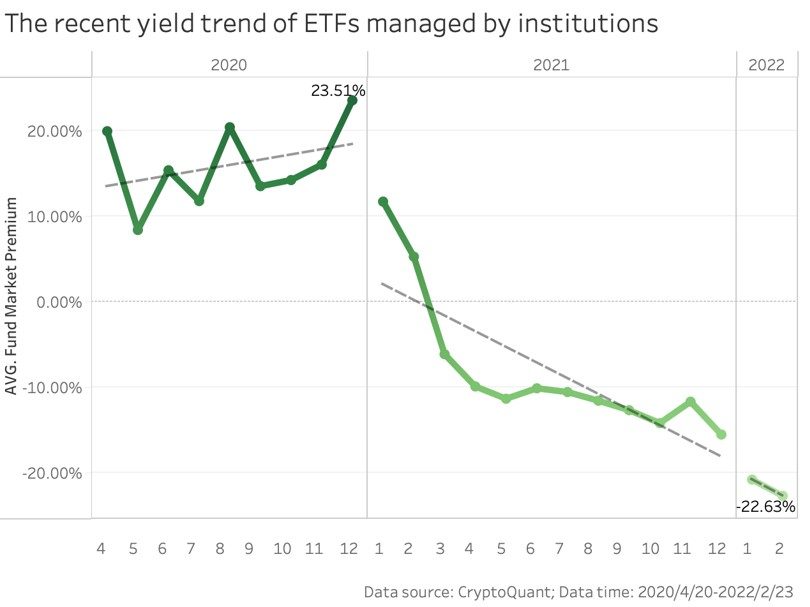

Từ góc độ thu nhập, tỷ lệ thu phí giao dịch của tất cả các quỹ ETF do tổ chức phát hành đã trải qua một quá trình tăng – giảm đầu tiên.

Vào năm 2020, khi các quỹ ETF tổ chức mới bắt đầu được phát hành, tỷ lệ hoàn vốn OTC trung bình hàng tháng về cơ bản vẫn ở mức trên 10%, có thời điểm đạt đỉnh tại 23.51% với mức sinh lời đáng kể.

Sau khi bước vào năm 2021, lợi suất OTC trung bình bắt đầu chuyển từ tích cực sang tiêu cực, giảm xuống mức -22.63% hiện tại. Nhưng điều đáng chú ý là lợi suất trung bình tổng thể bị ảnh hưởng rất nhiều bởi giao dịch miễn phí của GBTC do Grayscale phát hành, trong khi mức phí giao dịch gần đây của các ETF khác đã tăng trở lại. Ví dụ, phí giao dịch hiện tại tỷ lệ QBTC.U khoảng -3.33%.

Tuy nhiên, xét về tổng thể, lợi suất gần đây của các quỹ ETF tổ chức vẫn chưa khả quan, ngoài việc các nhà đầu tư sớm vẫn nhận được lợi nhuận vượt mức, cơ hội kiếm lời cho các nhà đầu tư mới không còn tốt như trước.

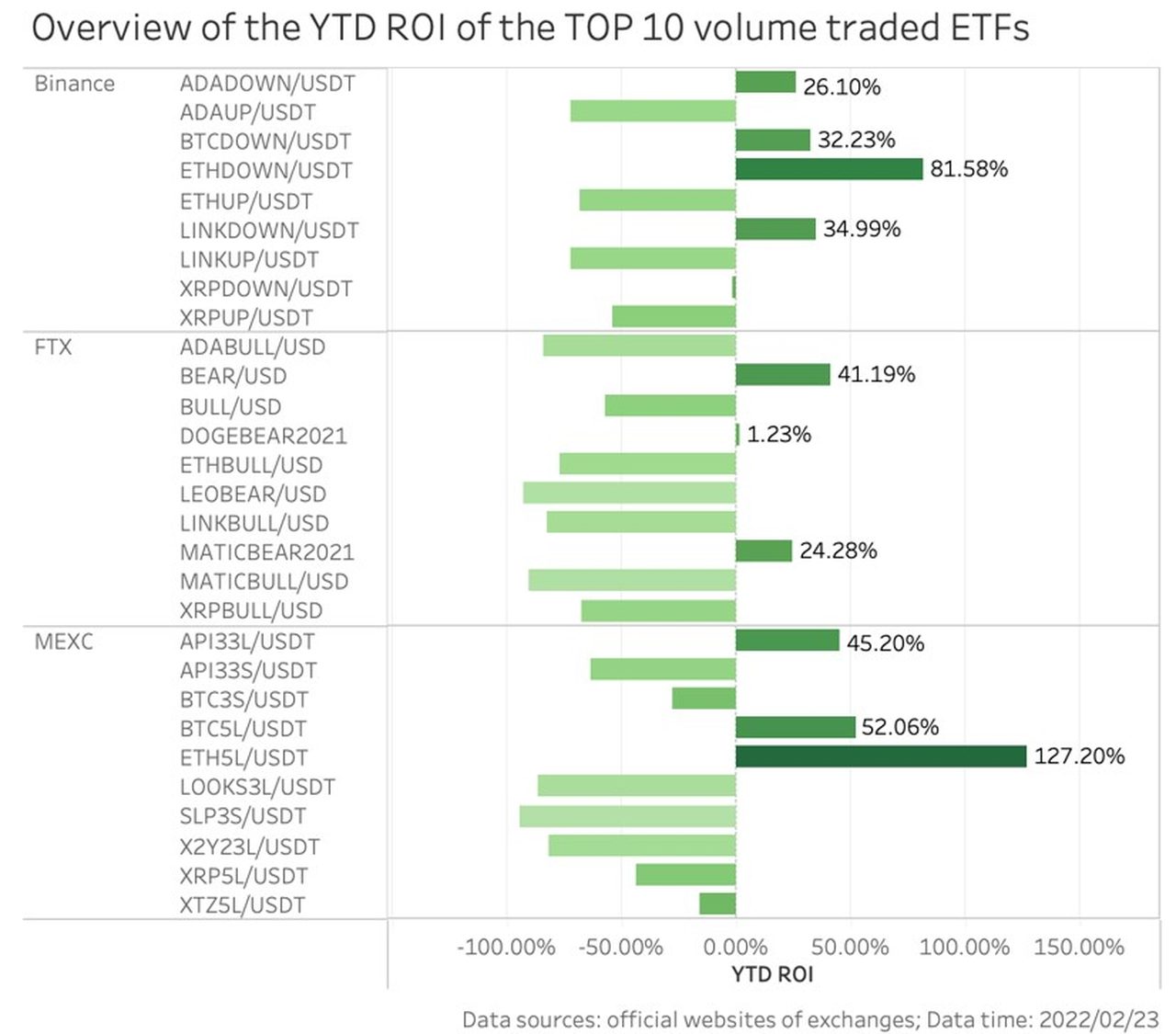

Tuy nhiên, các sàn giao dịch phát hành các ETF lại có sự bất nhất. Lấy 10 ETF có khối lượng giao dịch hàng ngày cao nhất trên mỗi sàn làm mẫu quan sát, tính đến khi kết thúc giao dịch vào ngày 23/2, 10 trong số 30 ETF đã tăng giá trị ròng của chúng đều lớn hơn 0. Trong đó, Binance có 4, FTX và MEXC có 3 mỗi loại.

Mức tăng giá trị ròng cao nhất trong năm nay là ETF ETH cao gấp 5 lần do MEXC phát hành (ETF5L / USDT), đạt 127.2%. Các ETF khác có mức tăng cao gồm ETF do Binance phát hành với tối đa 4 lần ETF short (ETHDOWN/USDT) và MEXC phát hành ETF BTC long 5 lần (BTC5L/USDT) đều vượt quá 50%.

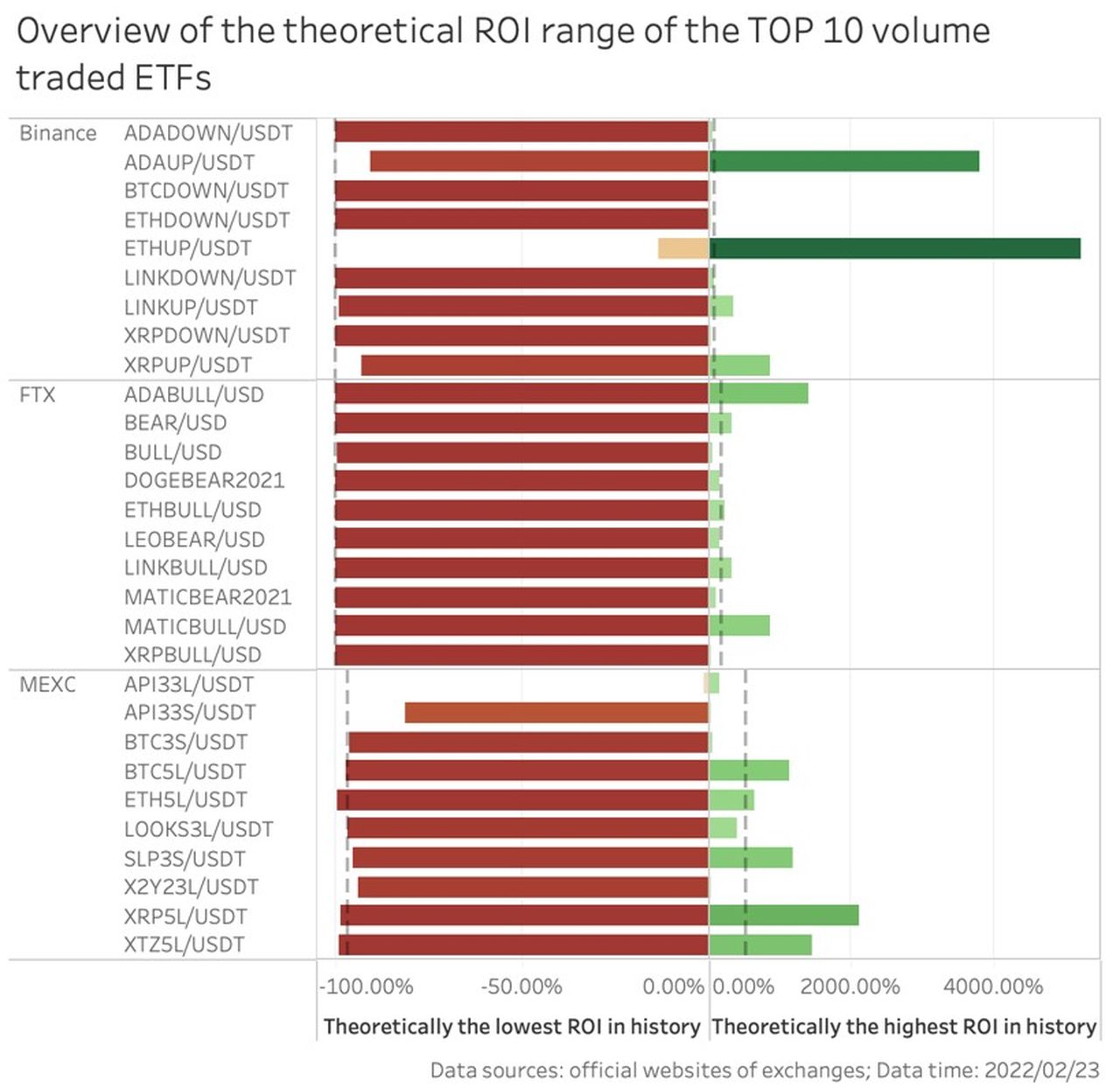

Từ góc độ lợi suất lịch sử, 10 ETF có khối lượng giao dịch cao nhất trên MEXC có mức tăng giá trị ròng bình quân lý thuyết lớn nhất, khoảng 518.40%; bình quân mức giảm giá trị ròng theo lý thuyết khoảng -96.40%.

Giá trị ròng lý thuyết tối đa trung bình của 10 ETF có khối lượng giao dịch cao nhất trên FTX chỉ tăng 182.49% và giá trị ròng lý thuyết tối thiểu trung bình giảm khoảng -100%.

Giá trị ròng lý thuyết tối đa trung bình của 10 ETF có giá trị cao nhất trên Binance tăng thấp nhất, khoảng 68.80%. Mức giảm giá trị ròng lý thuyết tối thiểu trung bình khoảng -99.94%. Hiệu suất giảm trung bình của FTX và Binance tương đối gần nhau.

Nói chung, theo thị trường xu hướng, hiệu suất của ETF đòn bẩy sẽ tốt hơn bội số đòn bẩy danh nghĩa. Nghĩa là mức tăng tích lũy của ETF có cùng hướng với thay đổi giá giao ngay cơ bản sẽ vượt quá một bội số nhất định của tỷ lệ cơ bản lợi nhuận, trong khi sự gia tăng tích lũy của ETF theo hướng ngược lại sẽ. Từ đó mà mức giảm cũng sẽ nhỏ hơn bội số nhất định của lợi suất cơ bản.

Trong hoàn cảnh thị trường chỉ hiển thị xu hướng giảm thì ETF có đòn bẩy có thể trở thành một lựa chọn cho các nhà đầu tư để thu được lợi nhuận vượt mức.

3/ Rủi ro ETF có đòn bẩy có thể được kiểm soát nhiều hơn

Nhưng không thích hợp để nắm giữ lâu dài

ETF do sàn giao dịch phát hành có những lợi thế nhất định so với các sản phẩm đầu tư khác. Trước hết, các quỹ ETF này là sản phẩm dạng mở, nhà đầu tư có thể mua bán tự do bất cứ lúc nào, thanh khoản tốt hơn so với các quỹ ETF dạng đóng do hầu hết các tổ chức phát hành.

Thứ hai, các ETF này đều là sản phẩm đòn bẩy, vì vậy lợi suất của chúng sẽ bị ảnh hưởng bởi bội số đòn bẩy. Nghĩa là nếu giá giao ngay cơ bản tương ứng tăng hoặc giảm x%, giá trị ròng của sản phẩm ETF có đòn bẩy tương ứng sẽ tăng hoặc giảm nx%.

Hiện tại, bội số đòn bẩy lý thuyết của các ETF do ba sàn giao dịch tung ra dao động từ 2 lần đến 5 lần. Lấy MEXC làm ví dụ, 342 trong số 386 ETF có đòn bẩy gấp 3 lần và 18 quỹ còn lại là đòn bẩy 4 lần và 5 lần. Đòn bẩy 2x chỉ có 8. Nhưng đây là tỷ lệ đòn bẩy lý thuyết, và tỷ lệ đòn bẩy thực tế sẽ bị ảnh hưởng bởi cơ chế tái cân bằng.

Để kiểm soát rủi ro, các sàn giao dịch lớn sẽ thiết lập cơ chế tái cân bằng của riêng họ. Lấy MEXC làm ví dụ, cơ chế tái cân bằng của sàn bao gồm tái cân bằng theo thời gian và tái cân bằng bất thường. Tái cân bằng theo thời gian về cơ bản là để duy trì tỷ lệ đòn bẩy của các ETF. Hoạt động, tái cân bằng bất thường đề cập đến việc điều chỉnh tạm thời khi giá của tài sản cơ bản tăng hoặc giảm trên một phạm vi nhất định.

Cơ chế cân bằng chủ yếu được thực hiện bằng cách phòng ngừa rủi ro của sàn giao dịch trên các nền tảng phái sinh khác. Do sự tồn tại của cơ chế tái cân bằng và cơ chế đầu tư lãi suất kép, tức là lợi nhuận hàng ngày được tự động chuyển vào vị thế, điều này làm cho ETF có lợi thế về đòn bẩy thấp và không bị thanh lý so với hợp đồng tương lai, và có lợi thế của việc mở rộng thu nhập để thu được lợi nhuận vượt mức.

Ngoài ra, ETF có đòn bẩy không yêu cầu ký quỹ và không có giá thanh lý, so với hợp đồng tương lai, tỷ lệ sử dụng vốn cao hơn. Lấy BTC3L/USDT do MEXC phát hành làm ví dụ, khi người dùng mở một vị thế ETF có đòn bẩy, nó giống như mua và bán giao ngay và không cần phải chiếm một phần của vị thế làm ký quỹ để tăng hoặc giảm giá thanh lý.

Nhìn chung, rủi ro của các ETF có đòn bẩy có thể kiểm soát được nhiều hơn. Tuy nhiên, vẫn cần lưu ý rằng các ETF có đòn bẩy theo dõi tỷ suất sinh lợi hàng ngày của các tài sản cơ bản, vì vậy chúng không theo dõi sự tăng và giảm tích lũy trong nhiều ngày và chúng không thích hợp để nắm giữ lâu dài.

Tiền gốc có thể bị hao mòn do thị trường lên xuống lặp đi lặp lại trong nhiều ngày và có thể phải chịu thêm các chi phí hao mòn như phí vốn hàng ngày và tái cân bằng vị thế.

Ngoài ra, nhà đầu tư cần chú ý đến giá trị ròng khi mua / bán các quỹ ETF có đòn bẩy tài chính. Do sự biến động của tâm lý thị trường, có thể xảy ra tình trạng giá giao dịch thị trường lệch khỏi giá trị ròng trong một khoảng thời gian nhất định, dẫn đến việc tốn một khoản phí bảo hiểm nhất định.

Các nhà đầu tư nên chọn thời điểm để giao dịch và chú ý giá giao dịch không lệch quá nhiều so với giá trị ròng.