Lý thuyết Dow là gì?

Lý thuyết Dow là nền tảng của phân tích kỹ thuật trong các thị trường forex, trade coin,..giúp phản ánh thông tin có sẵn và biến động thị trường.

Xem ngay: Phân tích kỹ thuật là gì? Hướng dẫn chi tiết cho người mới bắt đầu

Lý thuyết Dow được giới thiệu lần đầu tiên bởi Charles Dow. Sau khi ông qua đời, William Hamilton tiếp tục công việc. Năm 1932, tác phẩm của hai ông này đã được xuất bản chung với tên gọi Lý thuyết Dow của Robert Rhea.

Đó là lý thuyết đầu tiên để giải thích rằng thị trường di chuyển theo xu hướng. Và trong khi nhiều thứ đã thay đổi trên thị trường chứng khoán,forex, tiền điện tử…trong những năm qua, các nguyên lý cơ bản của Lý thuyết Dow vẫn giữ được giá trị.

Nếu nói đến các công cụ phân tích kỹ thuật nổi bật được sử dụng phổ biến ngày nay như Trendline, RSI, MACD,… hay sóng Elliott. Anh em nên nhớ rằng Lý thuyết Dow là một trong những thứ đã đặt nền móng cho những công cụ đó.

Nguyên tắc của lý thuyết Dow

Những nguyên lý này được Charles H Dow phát triển qua nhiều năm quan sát trên thị trường. Dù là vào thời đại công nghệ phát triển như ngày nay. Với thị trường biến động không ngừng thì lý thuyết Dow vẫn luôn được áp dụng cách phù hợp.

Lý thuyết Dow gồm có 6 nguyên lý quan trọng:

Biến động giá thị trường phản ánh tất cả

Nguyên tắc này phản ánh toàn bộ hoạt động thị trường chung các nhà đầu tư. Nó bao gồm những người có cái nhìn sâu sắc và có thông tin tốt nhất về xu hướng và các sự kiện.

Các chỉ số thị trường chứng khoán giảm giá mọi thứ được biết và chưa biết trong phạm vi công cộng. Nếu một sự kiện bất ngờ xảy ra, các chỉ số thị trường chứng khoán sẽ nhanh chóng tự kiểm tra lại để phản ánh giá trị chính xác.

Thị trường có 3 xu hướng

Xu hướng dài hạn của giá cổ phiếu được gọi là xu hướng chính. Xu hướng này biểu thị sự đi lên, đi xuống kéo dài trong một hoặc vài năm và kết quả là có sự tăng hoặc giảm.

Trên đường diễn biến xu hướng chính xuất hiện các giai đoạn bị ngắt quãng bởi xu hướng thứ cấp đi ngược với xu hướng chính, nó là các phản ứng hoặc các điều chỉnh khi xu hướng chính tăng hoặc giảm quá mức trong một gai đoạn nào đó.

Xu hướng thứ cấp lại bao gồm các xu hướng cấp nhỏ. Thường là các biến động ngày này qua ngày khác và không có vai trò quan trọng đối với thị trường.

Xu hướng chính

Đó là xu hướng chung về sự đi lên hoặc đi xuống kéo dài trong một hoặc vài năm. Mỗi đợt giá tăng mới lại đạt mức cao hơn đợt giá tăng lần trước. Và cứ mỗi đợt phản ứng giá, xu hướng giảm giá vẫn ở mức cao hơn đợt phản ứng giá lần trước, nhưng xu hướng chính vẫn là trend tăng giá.

Xu hướng chính này được gọi là thị trường bò (bull market). Ngược lại, mỗi đợt giá giảm lại đạt mức thấp hơn đợt giá giảm lần trước.

Mỗi đợt tăng giá tiếp theo không đủ sức đưa mức giá trở về mức tăng đợt trước thì xu hướng chính là xu hướng giảm giá. Xu hướng chính này được gọi là thị trường gấu (bear market).

Xu hướng thứ cấp

Đó là các phản ứng làm ngắt quãng quá trình tăng hoặc giảm của xu hướng chính. Chúng là các đợt giảm hoặc điều chỉnh trung gian xảy ra trên thị trường bò hoặc các đợt tăng giá đối nghịch hoặc hồi phục trung gian trên thị trường gấu.

Thường thì xu hướng này kéo dài từ ba tuần đến vài tháng. Chúng thường đảo chiều giá trị khoảng 1/3 đến 2/3 đối với các đợt tăng, giảm lần trước trong quá trình diễn biến của xu hướng chính.

Như vậy, chúng ta có hai tiêu chuẩn để nhận biết xu hướng thứ cấp: Bất kỳ sự diễn biến giá cả đi ngược lại với xu hướng chính. Nó kéo dài trong khoảng 3 tuần và đưa đến giảm giá trên 1/3 của đợt giảm giá lần trước trong xu hướng chính được coi là xu hướng thứ cấp.

Xu hướng nhỏ

Đó là các biến động nhỏ thường thì trong 6 ngày, ít khi kéo dài trên 3 tuần và đối với các nhà giao dịch sử dụng lý thuyết Dow thì chúng không có tầm quan trọng.

Thường thì trong các đợt trung gian, trong xu hướng thứ cấp hoặc giữa hai xu hướng thứ cấp có khoảng 3 đợt sóng nhỏ có thể phân biệt được. Xu hướng nhỏ này dễ bị thao túng.

Xu hướng được xác nhận với khối lượng

Khối lượng giao dịch (volume) phải xác nhận cùng với giá cả. Xu hướng nên được hỗ trợ bởi khối lượng. Điều này có nghĩa rằng các hoạt động giao dịch có xu hướng tăng lên khi giá hướng theo xu hướng chính.

Trên thị trường con bò thì khối lượng giao dịch tăng lên khi giá tăng và giảm khi giá giảm. Trên thị trường con gấu thì khối lượng giao dịch tăng lên khi giá giảm và giao dịch bị ngưng trệ khi giá hồi phục.

Điều này cũng đúng đối với xu hướng thứ cấp. Chú ý rằng tín hiệu có tính thuyết phục về đảo chiều xu hướng có thể rút ra từ phân tích về diễn biến giá. Khối lượng giao dịch chỉ có tính chất bổ sung thêm khi còn có nghi vấn.

Thị trường đi ngang (sideway) có thể thay thế xu hướng thứ cấp

Thị trường có thể vẫn sideway (giao dịch giữa một phạm vi) trong một thời gian dài. Ví dụ giá bitcoin dao động trong khoảng từ 9700 $ đến 10000$ trong một thời gian dài. Các thị trường đi ngang kiểu này có thể thay thế cho xu hướng thứ cấp.

Giá đóng cửa là tuyệt vời nhất

Lý thuyết Dow không chú ý đến giá cao nhất hoặc giá thấp nhất trong ngày mà chỉ quan tâm đến giá đóng cửa.

Các chỉ số phải xác nhận lẫn nhau

Chúng ta không thể xác nhận xu hướng chỉ dựa trên một chỉ số.

Ví dụ, Ở lúc bắt đầu phát triển, Dow sử dụng chỉ số công nghiệp Dow Jones và chỉ số ngành vận tải. Thị trường được cho là chỉ tăng nếu các chỉ số đều di chuyển theo cùng một hướng đi lên. Không thể phân loại thị trường là tăng giá, chỉ bằng hành động của một mình chỉ sô nào được.

Thị trường bò (Bull market) trong lý thuyết Dow

Gồm có ba giai đoạn: Giai đoạn tích lũy, giai đoạn đánh dấu, giai đoạn phân phối.

Giai đoạn tích lũy

Giai đoạn đầu của thị trường tăng trưởng phần lớn không thể phân biệt được với đợt phản ứng cuối cùng của thị trường gấu. Sự bi quan quá mức ở cuối thị trường gấu, vẫn ngự trị khi bắt đầu một thị trường tăng giá.

Đây là giai đoạn khi những người có kiên nhẫn nhìn thấy giá trị trong việc sở hữu cổ phiếu trong một thời gian dài. Cổ phiếu giá rẻ, nhưng dường như không ai muốn.

Họ sẽ tăng giá và chào mua từ từ một khi khối lượng cổ phiếu chào bán giảm. Các báo cáo tài chính vẫn phản ánh tình hình tồi tệ của thị trường trong giai đoạn này. Hoạt động thị trường ở mức trung bình nhưng bắt đầu các đợt tăng giá đợt tăng giá nhỏ.

Giai đoạn đánh dấu

Đây thường là giai đoạn dài nhất và chứng kiến sự tăng giá lớn nhất. Khi đó cũng là thời điểm thị trường hoạt động mạnh nhẩt. Giai đoạn này được đánh dấu bằng cách cải thiện điều kiện kinh doanh và tăng định giá cổ phiếu.

Thời điểm mà thu nhập, lợi nhuận bắt đầu tăng trở lại, sự tự tin bắt đầu thay đổi. Lúc này là lúc dễ kiếm tiền nhất vì sự tham gia rộng rãi và nhưng người bắt trend tham gia.

Giai đoạn quá độ

Giai đoạn thứ ba của một thị trường bò được đánh dấu bằng sự đầu cơ quá mức và sự xuất hiện của áp lực lạm phát. (Dow đã hình thành những định lý này khoảng 100 năm trước, nhưng kịch bản này chắc chắn đã quen thuộc).

Trong giai đoạn cuối cùng này, công chúng tham gia đầy đủ vào thị trường, định giá quá mức và độ tin cậy cực kỳ cao. Đây là hình ảnh phản chiếu đến giai đoạn đầu tiên của thị trường bò.

Thị trường gấu (Bear market) trong lý thuyết Dow

Thị trường gấu cũng được chia làm 3 giai đoạn :Giai đoạn phân phối, giai đoạn quá độ, giai đoạn tuyệt vọng.

Giai đoạn phân phối

Giống như tích lũy, giai đoạn phân phối đánh dấu sự khởi đầu của một thị trường gấu. Khi người dùng bắt đầu nhận ra điều kiện kinh doanh không tốt như trước đây, họ bắt đầu bán cổ phiếu.

Trong khi thị trường sụt giảm, có rất ít niềm tin rằng một thị trường gấu đã bắt đầu. Hầu hết các nhà dự báo nó vẫn tăng. Người đầu tư có tầm nhìn cảm nhận được lợi nhuận đã đạt mức cao. Học nghiên cứu và bắt đầu bán cổ phiếu mình nắm giữ.

Volume giao dịch vẫn cao nhưng có xu hướng giảm trong đợt tăng giá. Công chúng vẫn sôi động nhưng đã bắt đầu có dấu hiệu thấp thoáng vì niềm hy vọng về lợi nhuận bắt đầu giảm dần.

Giai đoạn đánh dấu

Giai đoạn hai của thị trường gấu cũng cung cấp bước chuyển lớn nhất. Đây là khi xu hướng đã được xác định là xuống và điều kiện kinh doanh bắt đầu xấu đi. Ước tính thu nhập giảm, thiếu hụt xảy ra, tỷ suất lợi nhuận giảm và doanh thu giảm. Khi điều kiện kinh doanh trở nên tồi tệ hơn, việc bán tháo tiếp tục diễn ra.

Giai đoạn tuyệt vọng

Đây là giai đoạn cuối cùng của một thị trường gấu. Tại đây, tất cả hy vọng đã mất và chứng khoán được tán thành. Định giá thấp, nhưng việc bán tiếp tục khi người tham gia tìm cách bán bất kể điều gì. Tin tức xấu, triển vọng kinh tế ảm đạm và không tìm thấy người mua nữa.

Thị trường sẽ tiếp tục giảm cho đến khi tất cả các tin tức xấu được định giá đầy đủ vào cổ phiếu. Một khi cổ phiếu phản ánh đầy đủ kết quả tồi tệ nhất có thể, chu kỳ lại bắt đầu.

Các mô hình quan trọng trong lý thuyết Dow

Có một vài mô hình quan trọng trong Lý thuyết Dow. Nhà giao dịch có thể sử dụng các mẫu này để xác định các cơ hội giao dịch. Một số mô hình mà chúng ta sẽ nghiên cứu gồm:

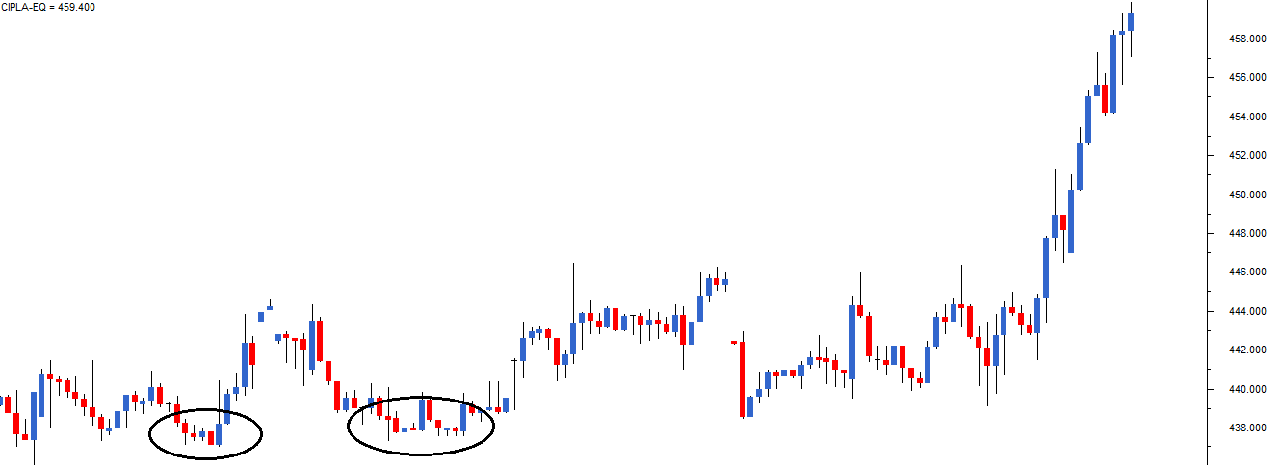

- Mô hình 2 đỉnh, 2 đáy (double top, double bottom)

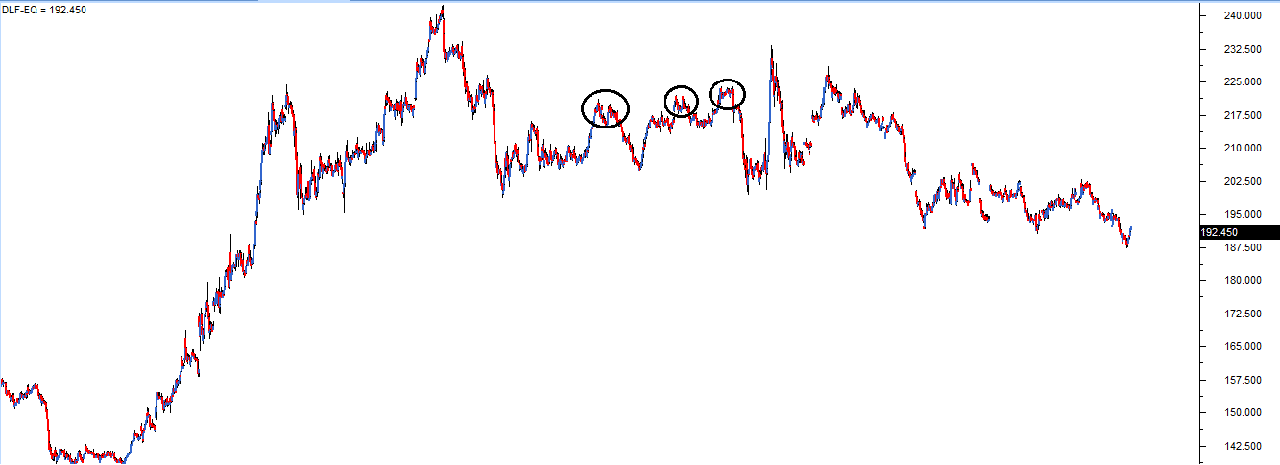

- Mô hình 3 đỉnh, 3 đáy (triple top, triple bottom)

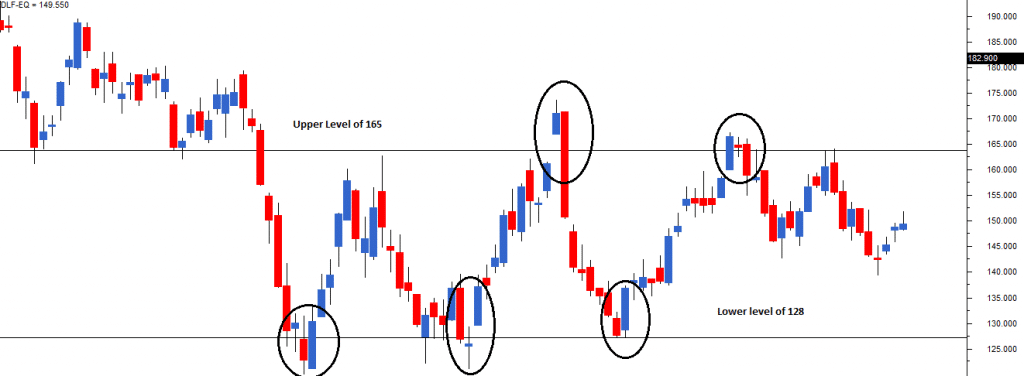

- Phạm vi giao dịch (trading range)

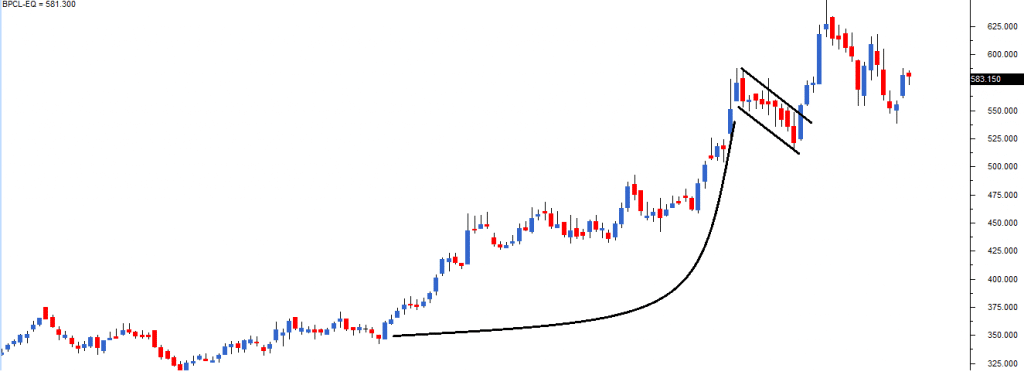

- Mô hình giá Flag

Ngoài ra kháng cự và hỗ trợ cũng là một khái niệm cốt lõi của lý thuyết Dow.

Như cũng nói ở rất nhiều các công cụ chỉ báo thì mọi thứ chỉ đều là ý thuyêt. Việc ứng dụng và có giao dịch có thành công hay không đều phải do bạn thực chiến. Qua đó rút ra phương pháp giao dịch thành công và cuối cùng chúc may mắn, thắng lợi.