Sự kiện halving Bitcoin phản ánh một lựa chọn thiết kế có chủ ý của Satoshi Nakamoto. Với nguồn cung giới hạn là 21 triệu, Bitcoin được đào ra để thưởng cho những người tham gia xác nhận giao dịch. Halving, xảy ra khoảng mỗi 4 năm hoặc sau mỗi 210.000 khối, sẽ làm giảm một nửa phần thưởng cho mỗi khối mới được đào ra (hiện phần thưởng đang là 6.25 Bitcoin), từ từ làm chậm sự tạo ra Bitcoin mới cho đến khi giới hạn đạt được vào khoảng năm 2140. Ba sự kiện halving trước đã xảy ra vào ngày 28/1/2012, 09/7/2016 và 11/5/2020, và sự kiện thứ tư dự kiến diễn ra vào ngày 19/4/2024.

Trong khi những sự kiện này tạo ra sự quan tâm ngắn hạn từ thị trường, tác động lâu dài của chúng phụ thuộc vào các yếu tố như nhu cầu thị trường và điều kiện kinh tế tổng thể. Báo cáo này sẽ đi sâu vào tác động của sự kiện halving Bitcoin đối với thị trường crypto và khám phá các mối liên kết của nó với bối cảnh tài chính toàn cầu. Bằng cách đánh giá tiềm năng và rủi ro của Bitcoin, chúng tôi mong muốn làm sáng tỏ về vai trò đang thay đổi của nó như một lớp tài sản mới nổi.

Tác động của Halving Bitcoin đến thị trường tiền điện tử

Giới đầu tư

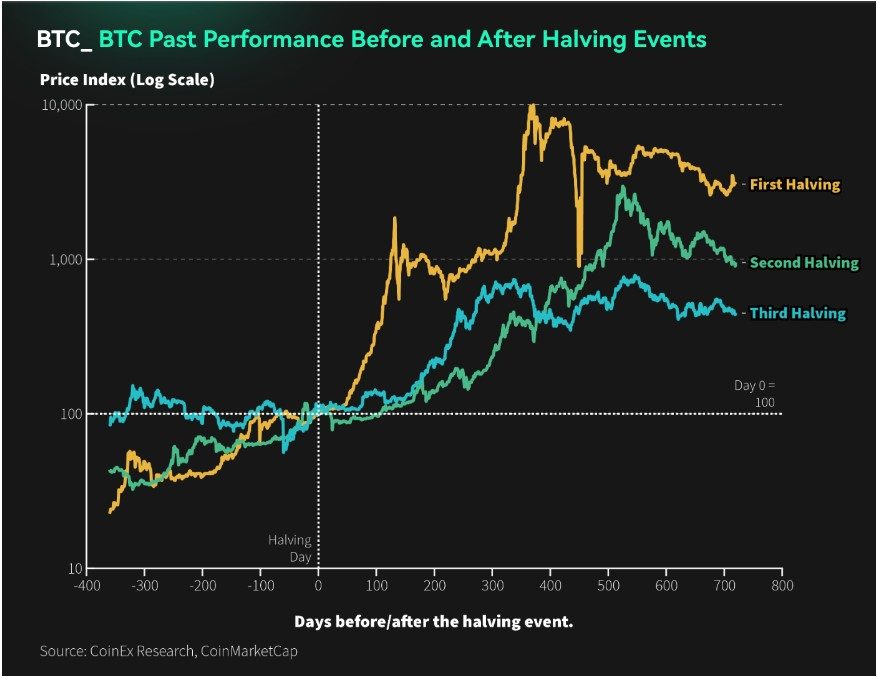

Quan sát các sự kiện halving trong quá khứ, bài học quan trọng cho các nhà đầu tư là tầm quan trọng của sự kiên nhẫn và tránh lòng tham. Mặc dù Bitcoin liên tục đạt mức cao mới mọi thời đại sau mỗi đợt halving, nhưng thời gian cần thiết để đạt được những mức cao này sẽ tăng lên, kèm theo bội số thấp hơn. Chẳng hạn, sau đợt giảm một nửa đầu tiên, phải mất 371 ngày để Bitcoin đạt mức cao nhất mọi thời đại với bội số 100 lần. Các đợt giảm giá tiếp theo mất 525 ngày với bội số 29 lần và 546 ngày với bội số 7 lần, như được minh họa trong biểu đồ bên dưới.

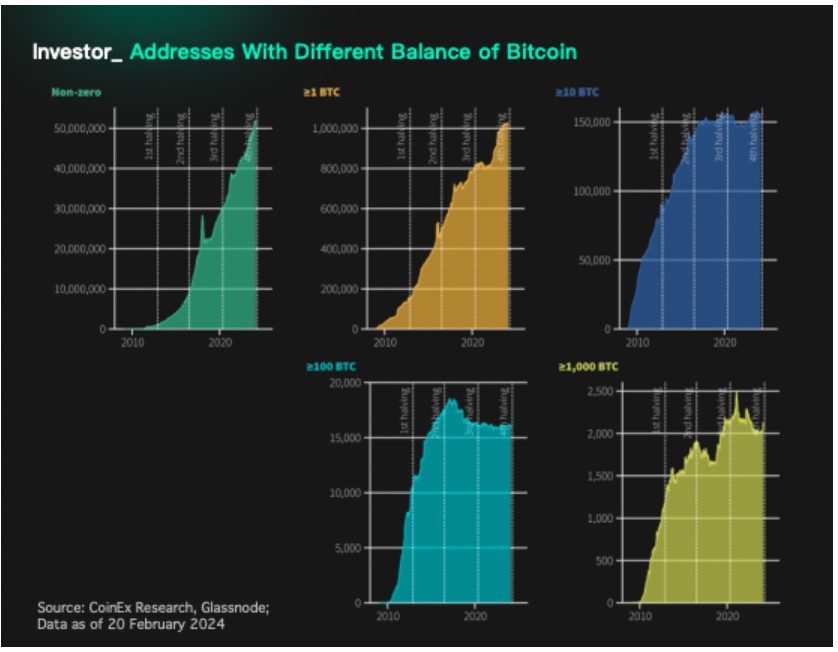

Sự tăng trưởng của các địa chỉ ví rất đáng chú ý kể từ khi Bitcoin ra mắt, với số ví có số dư khác 0 vượt quá 50 triệu và số ví chứa hơn 1 Bitcoin vượt quá 1 triệu. Tuy nhiên, số lượng ví cá voi (có số dư trên 100 hoặc 1.000 Bitcoin) đã giảm sau halving vừa qua.

Giới giao dịch

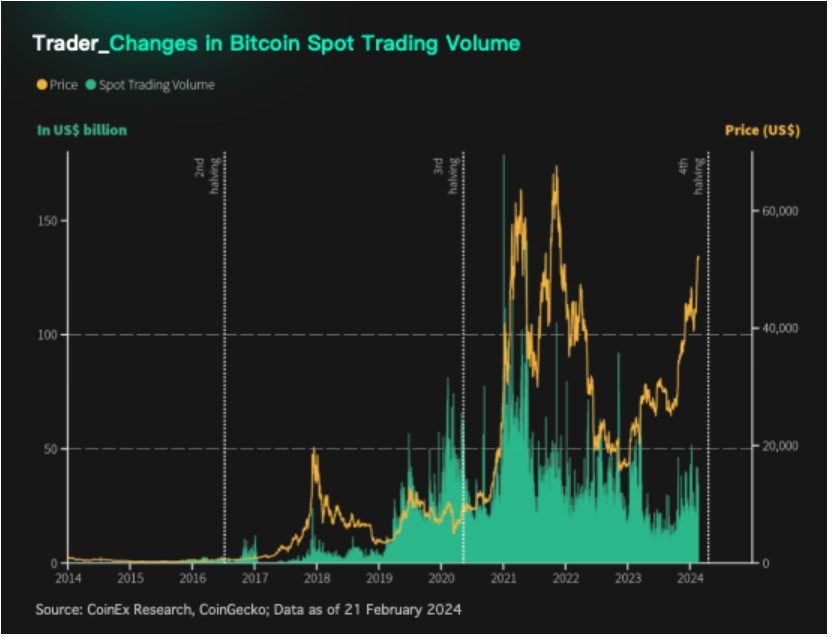

Khi halving thứ tư đến gần, các hoạt động giao dịch đang có đà tăng trưởng. Khối lượng giao dịch giao ngay trung bình hàng ngày hiện ở mức khoảng 25 tỷ USD, cho thấy thị trường đang hoạt động nhưng vẫn thấp hơn mức của đợt bullrun trước đó. Trong khi khối lượng giao dịch giao ngay tăng dần kể từ thị trường gấu gần đây nhất, giá Bitcoin vẫn gần với mức cao nhất mọi thời đại trước đó. Dự đoán về sự kiện halving sắp tới và việc tăng cường chấp nhận tiền điện tử dự kiến sẽ kích thích nhiều hoạt động giao dịch hơn.

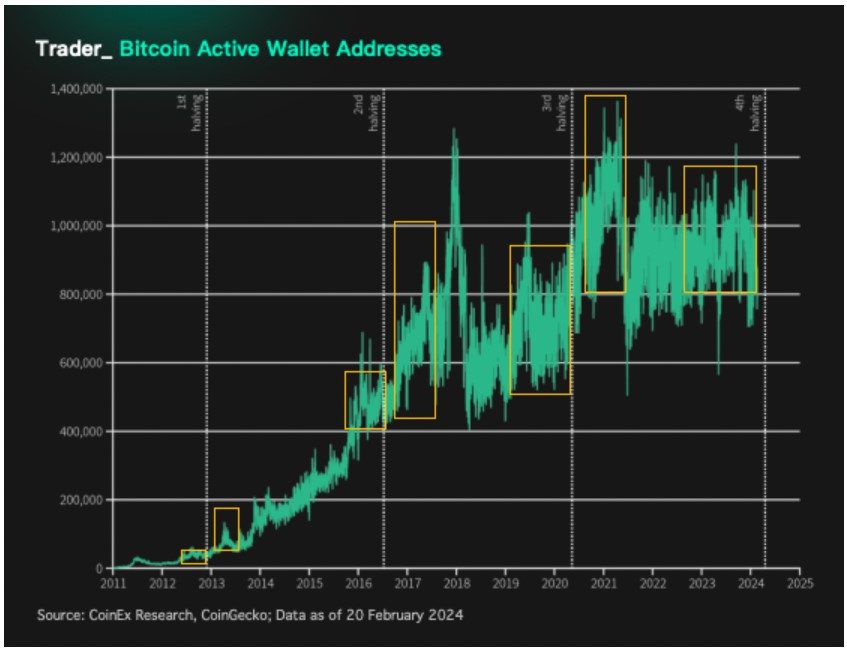

Halving bitcoin giới thiệu những câu chuyện mới cho hệ sinh thái, tạo ra hoạt động mới của người dùng. Trong lịch sử, số lượng địa chỉ Bitcoin hoạt động ổn định trước mỗi đợt halving và tăng đột biến sau đó. Lần này, trọng tâm là Lớp 2 (L2) của BTC, với nhiều dự án liên quan dự kiến sẽ ra mắt, góp phần tạo ra làn sóng tăng trưởng người dùng mới.

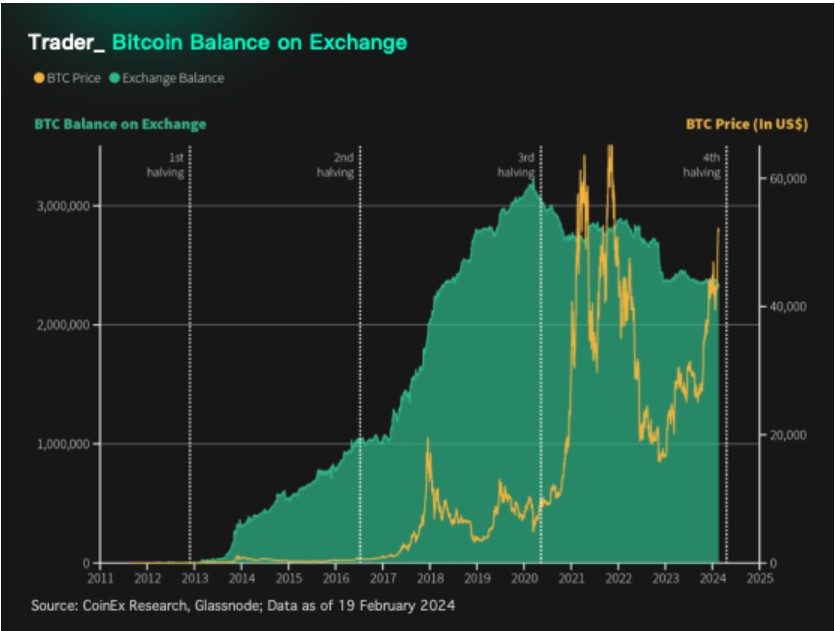

Với dự đoán về sự kiện halving, số dư trên sàn giao dịch đã chạm mức thấp mới kể từ sự kiện halving gần đây nhất, hiện ở mức 2.31 triệu Bitcoin (11.02% tổng nguồn cung), cho thấy áp lực bán đã giảm.

Giới thợ đào

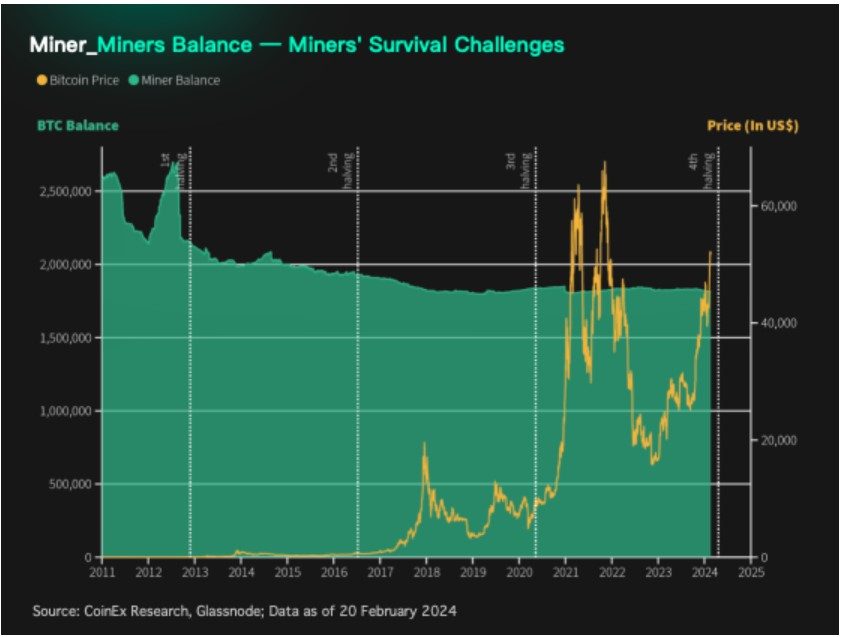

Những thợ đào phải đối mặt với những thách thức sinh tồn, thể hiện rõ ở việc số dư Bitcoin trong ví của họ cạn kiệt nhanh chóng trước mỗi đợt halving. Đợt halving sắp tới, dự kiến diễn ra vào tháng 4/2024, theo xu hướng bắt đầu từ quý 4 năm 2023, với việc các thợ đào liên tục bán Bitcoin, dẫn đến số dư hiện tại đạt mức chưa từng thấy kể từ tháng 6/2021.

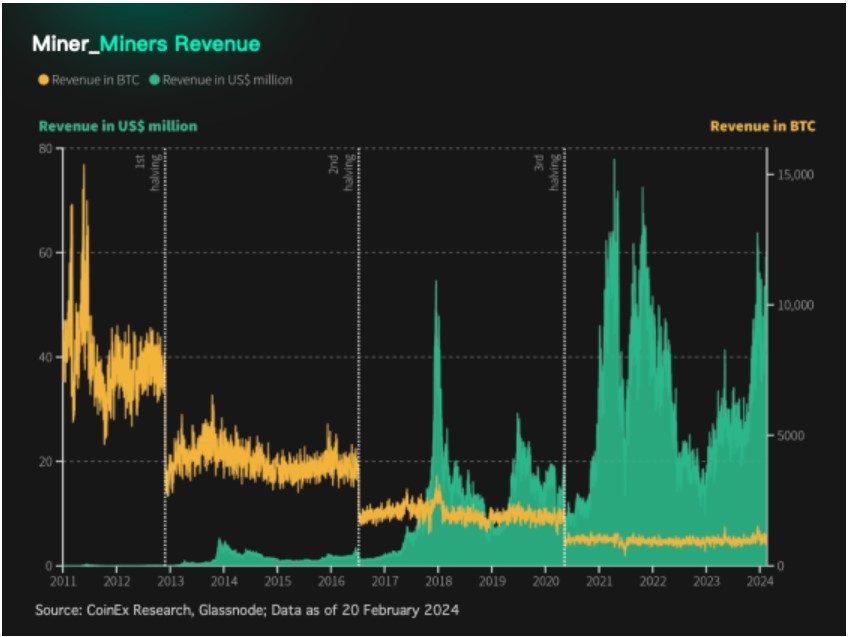

Doanh thu của thợ đào, mặc dù phần thưởng khối giảm, phụ thuộc rất nhiều vào hiệu suất giá Bitcoin. May mắn thay, tổng doanh thu đã phục hồi đáng kể so với thị trường gấu vừa qua do giá Bitcoin tăng.

Bitcoin Halving: Những hiểu biết sâu sắc về động lực tài chính toàn cầu

Hiệu suất vượt trội của Bitcoin trong số các loại tài sản chính

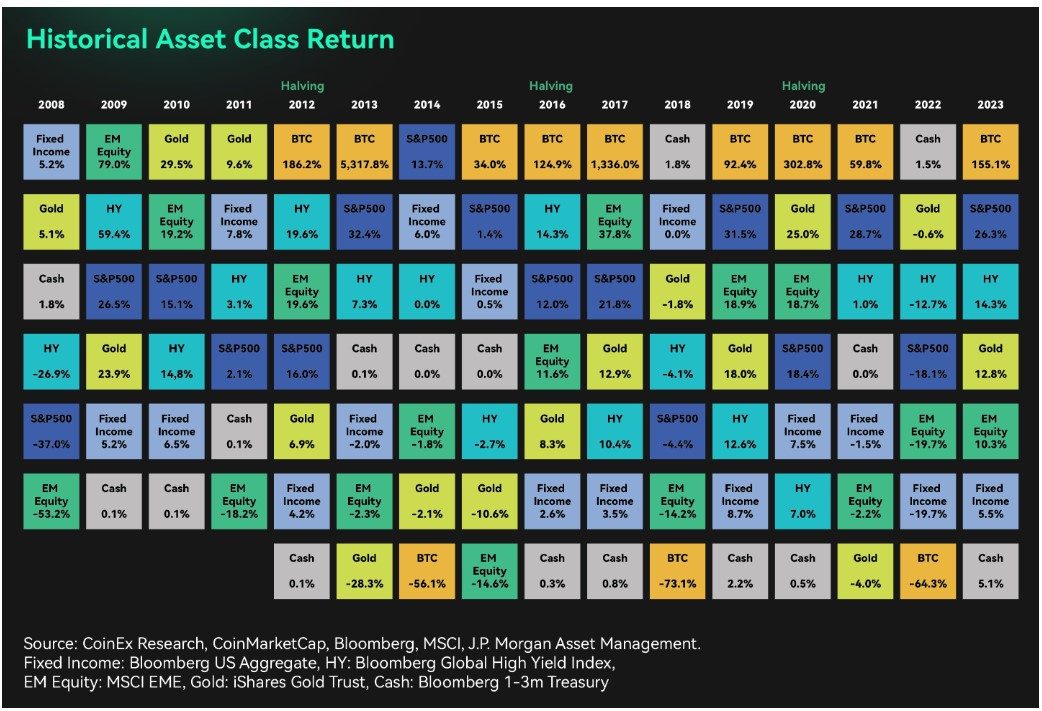

Lợi nhuận lịch sử theo loại tài sản từ năm 2012 đến năm 2023, được mô tả trong biểu đồ bên dưới, nêu bật sự nổi lên nhất quán của Bitcoin với tư cách là đồng tiền hoạt động tốt nhất trong 9 trên 12 năm. Bất chấp hiệu suất vượt trội này, một mô hình hấp dẫn vẫn xuất hiện khi Bitcoin chuyển sang loại tài sản hoạt động kém nhất trong năm thứ hai sau các sự kiện halving (ví dụ: 2014, 2018 và 2022). Điều này nhấn mạnh những động lực phức tạp xung quanh hiệu suất của Bitcoin trong bối cảnh tài chính rộng lớn hơn.

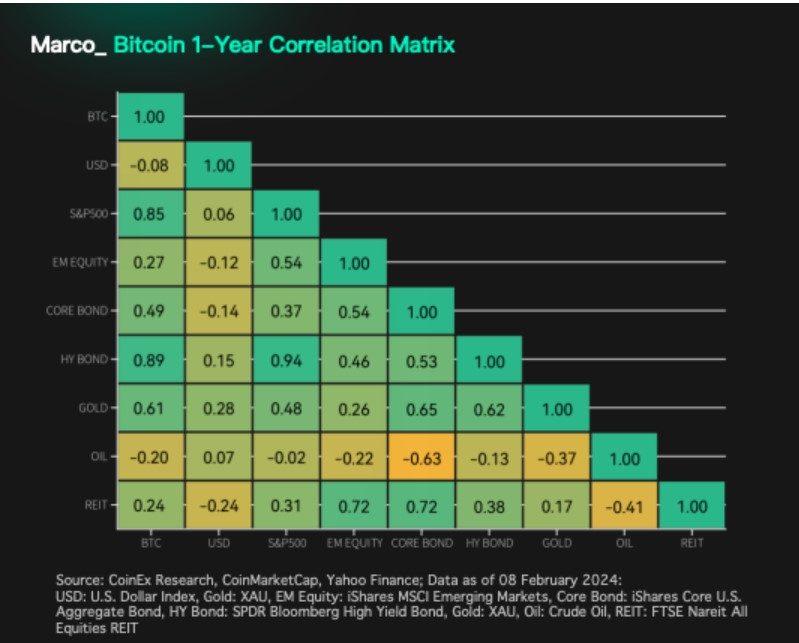

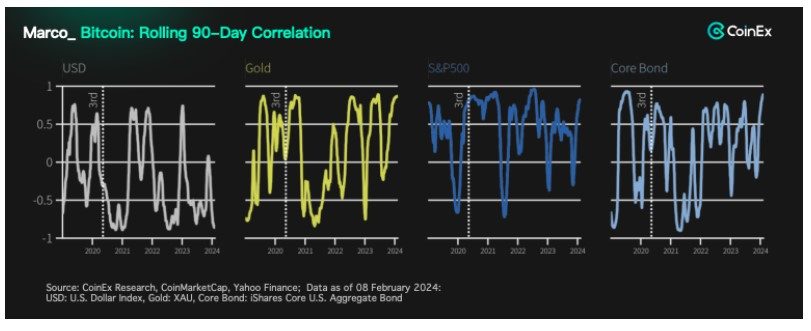

Mối tương quan cao của Bitcoin với S&P

Trong khoảng thời gian 1 năm, Bitcoin đã thể hiện mối tương quan cao (0,85) với S&P 500, đồng thời duy trì mối tương quan hơi tiêu cực với Đô la Mỹ và giá dầu thô, như minh họa bên dưới. Đáng chú ý, bước vào cuối năm 2023 và đầu năm 2024, mối tương quan kéo dài 90 ngày giữa Bitcoin và các loại tài sản quan trọng như Vàng, S&P 500 và Core Bond đều tăng lên gần 1.0, biểu thị mối quan hệ ngày càng chặt chẽ.

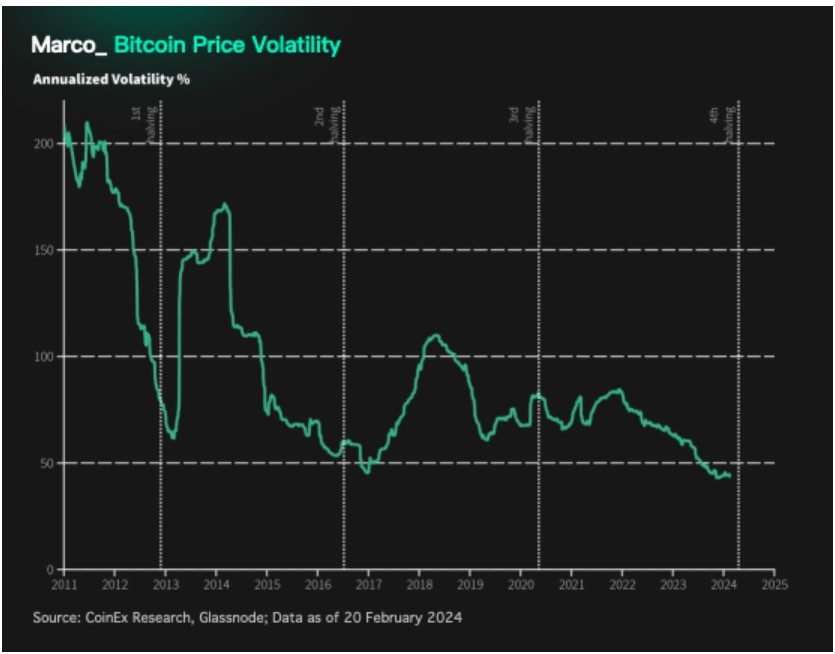

Biến động thấp hơn trong giá Bitcoin

Bất chấp tai tiếng về sự biến động trong lịch sử, mức độ biến động hàng năm trong 1 năm qua của Bitcoin đã trải qua một xu hướng giảm rõ ràng. Xu hướng này được cho là do các nhà đầu tư tổ chức ngày càng áp dụng Bitcoin, thúc đẩy hiệu quả thị trường cao hơn và sau đó làm giảm sự biến động, như được mô tả trong biểu đồ. Bản chất ngày càng ổn định của sự biến động trong Bitcoin khiến nó trở thành một loại tài sản trưởng thành và ổn định hơn so với cổ phiếu truyền thống và thu nhập cố định.

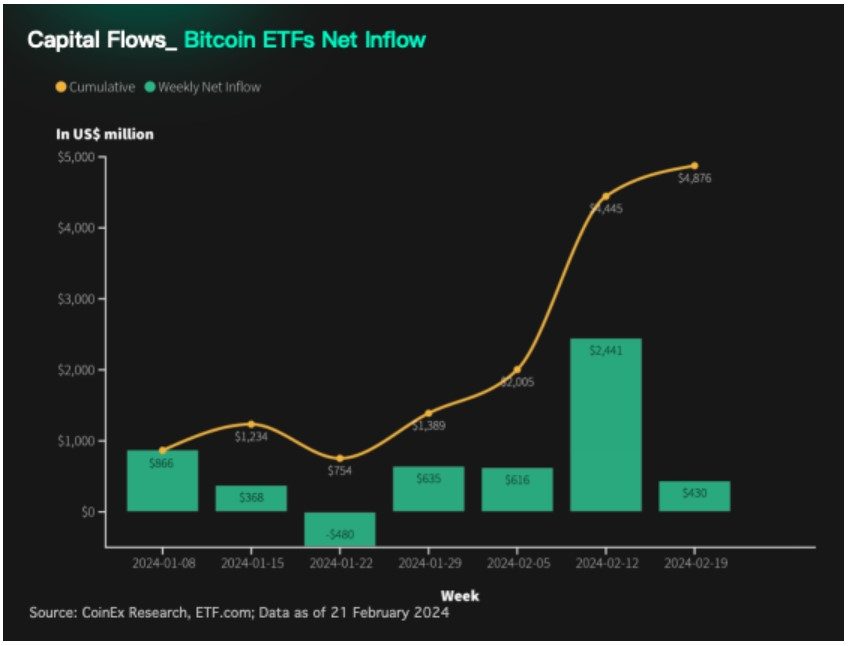

Bitcoin ETF chứng kiến dòng tiền ròng mạnh mẽ

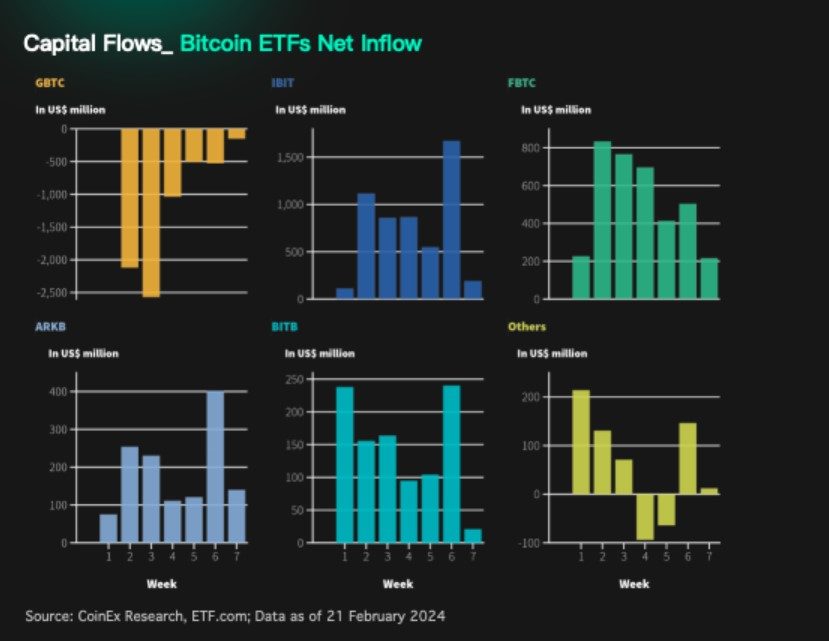

Kể từ khi giới thiệu các quỹ ETF Bitcoin giao ngay trên các sàn giao dịch của Hoa Kỳ vào ngày 11/1, 10 quỹ ETF Bitcoin được tung ra đã cùng nhau thu được một dòng vốn vào đáng chú ý, vượt qua 4.87 tỷ USD chỉ sau hơn một tháng. Đáng chú ý, GBTC của Grayscale là một ngoại lệ, có dòng tiền chảy ra liên tục trong giai đoạn này.

Như được minh họa trong các biểu đồ bên dưới, ngoại trừ Grayscale, các quỹ ETF Bitcoin khác thể hiện dòng vốn vào ổn định, trong đó nổi bật là iShares Bitcoin Trust (IBIT) của BlackRock và Fidelity Wise Origin Bitcoin Fund (FBTC) của Fidelity.

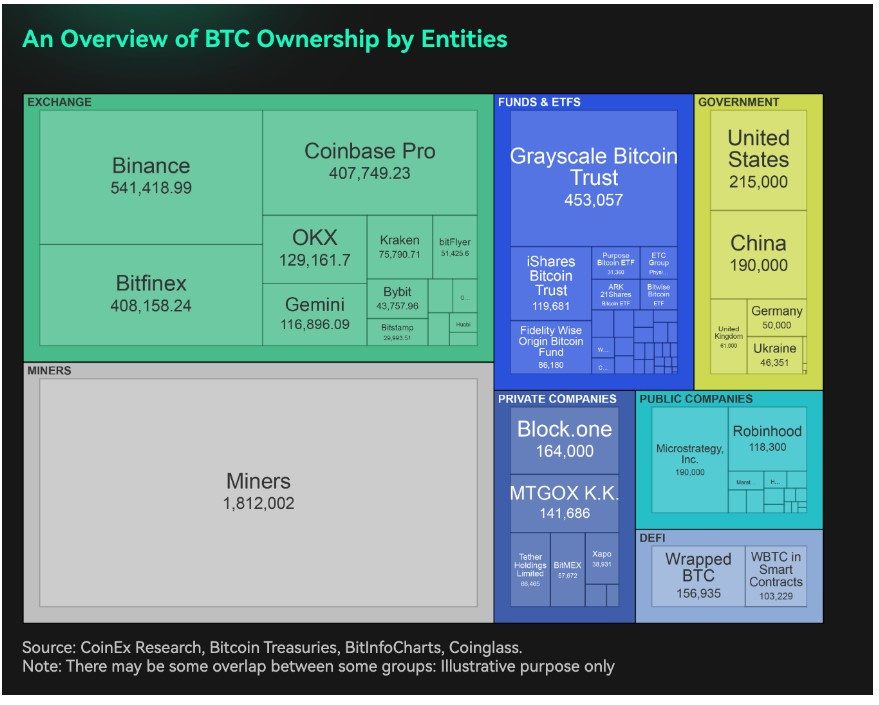

Quyền sở hữu BTC dần dần được phân cấp

Nhìn chung, khoảng 30% tổng nguồn cung Bitcoin hiện đã được xác định. Trong số đó, các sàn giao dịch như Binance, Bitfinex và Coinbase nắm giữ tổng cộng hơn 1,8 triệu BTC, chiếm hơn 8.8% tổng nguồn cung Bitcoin. Các công ty đại chúng nắm giữ tổng cộng khoảng 385.000 BTC, trong đó MicroStrategy nắm giữ 190.000 BTC, chiếm 0.9% nguồn cung Bitcoin. Các quỹ tổ chức cũng đã tích lũy được một số lượng lớn BTC, nắm giữ hơn 850.000 BTC, trong đó Grayscale Bitcoin Trust là chủ sở hữu lớn nhất với hơn 450.000 BTC.

Sự chấp nhận tiền điện tử ngày càng tăng của các quỹ tổ chức

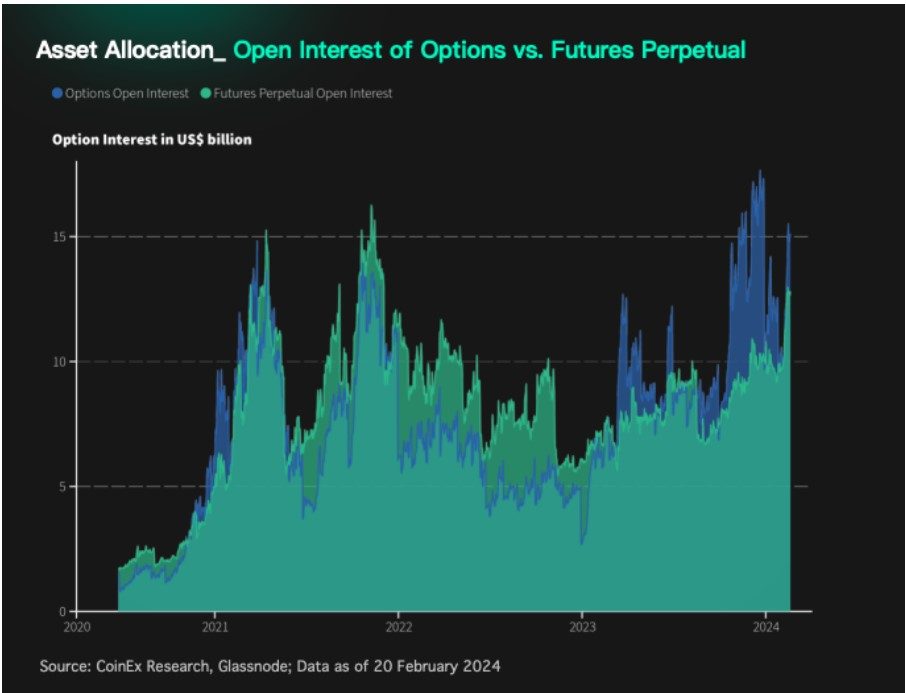

Trong lĩnh vực phòng ngừa rủi ro và rủi ro trong tiền điện tử, các công cụ phái sinh đóng vai trò là công cụ quan trọng cho cả nhà đầu tư và nhà đầu cơ. Trong khi các hợp đồng tương lai vĩnh viễn thống trị thị trường trong những năm gần đây, một sự thay đổi đáng chú ý đã xảy ra, với các quyền chọn có sức hút đáng kể kể từ quý 2/2023, như được mô tả trong biểu đồ bên dưới. Sự gia tăng lãi suất mở của quyền chọn, vượt qua lãi suất tương lai vĩnh viễn, báo hiệu một bối cảnh đang thay đổi. Các xu hướng tích cực được dự đoán trong các hoạt động thị trường phái sinh được cho là do sự kiện halving sắp tới và việc áp dụng tiền điện tử ngày càng leo thang, vượt ra ngoài các nhà đầu tư bán lẻ cho đến các quỹ tổ chức.

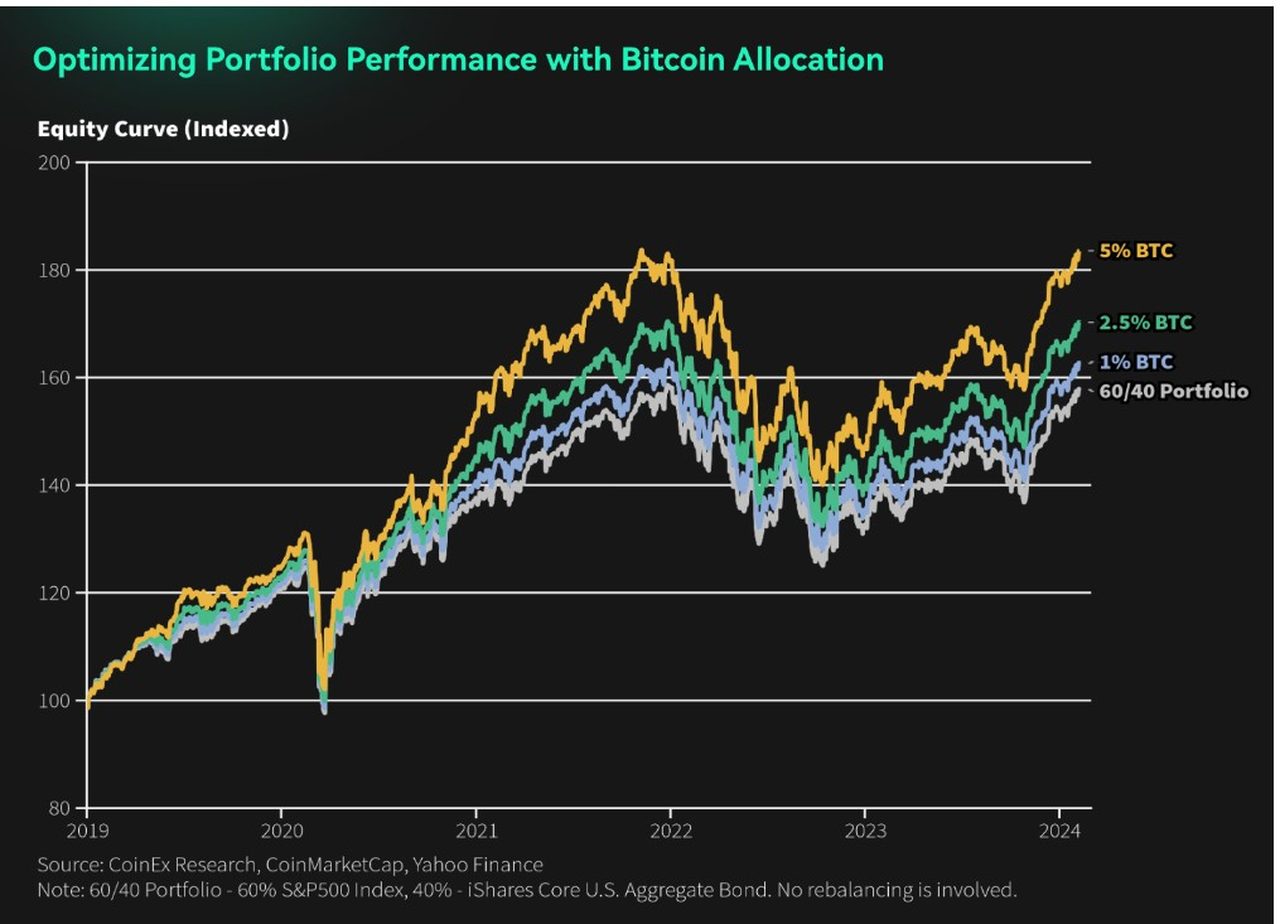

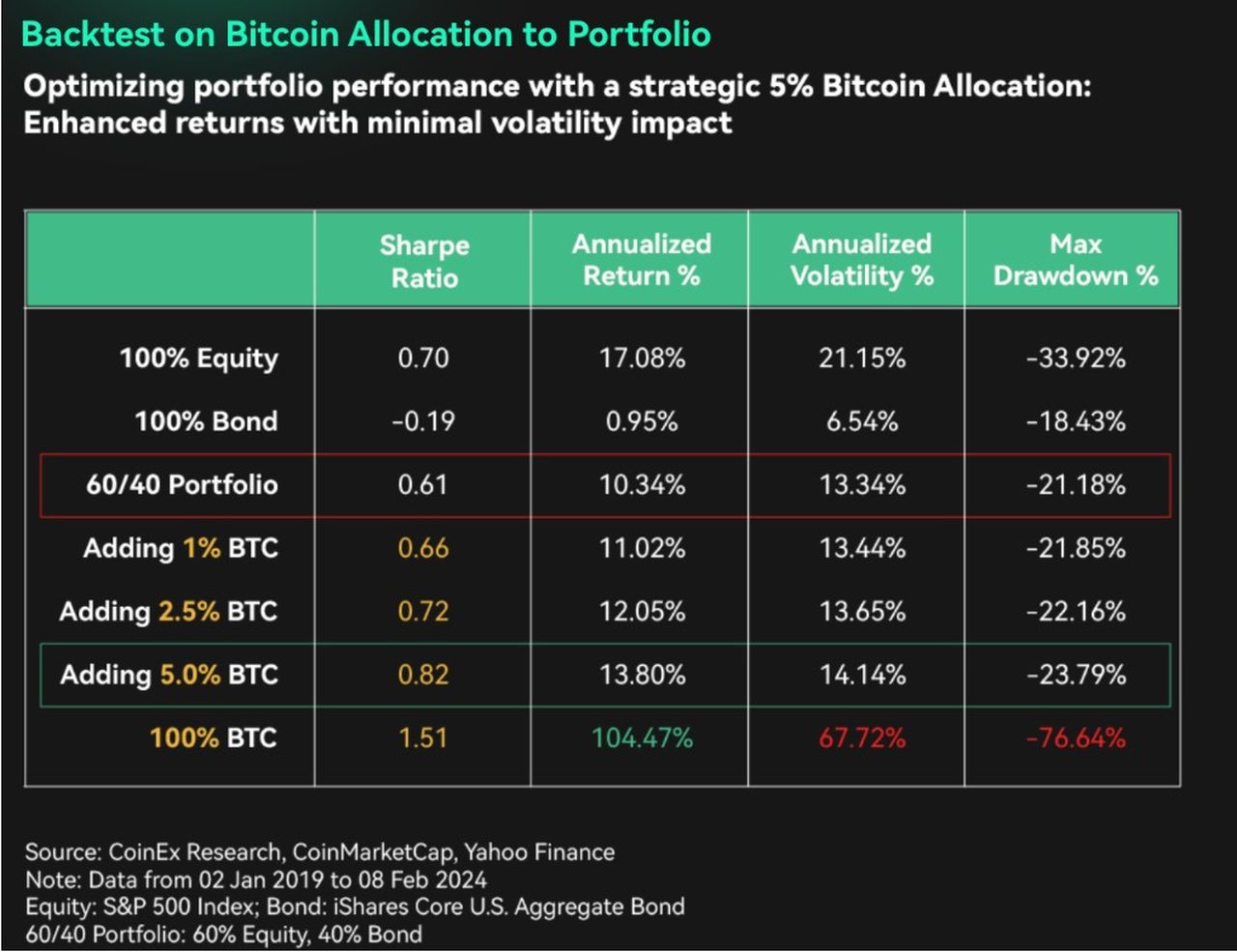

Tối ưu hóa hiệu suất danh mục đầu tư bằng phân bổ Bitcoin

Nhóm nghiên cứu của CoinEx đã thực hiện backtest về hiệu suất của danh mục đầu tư 60/40 truyền thống so với nhiều kịch bản phân bổ Bitcoin. Kết quả chỉ ra rõ ràng rằng việc mua Bitcoin, ngay cả với phân bổ nhỏ, sẽ cải thiện đáng kể không chỉ vốn chủ sở hữu mà quan trọng hơn là lợi nhuận được điều chỉnh theo rủi ro của danh mục đầu tư. Phân tích chi tiết được trình bày trong bảng dưới đây. Đa dạng hóa rủi ro là chìa khóa để quản lý danh mục đầu tư. Trên thực tế, kết quả kiểm tra ngược cho thấy rằng ngay cả việc phân bổ 1% cho Bitcoin cũng có thể nâng cao lợi nhuận được điều chỉnh theo rủi ro hoặc tỷ lệ Sharpe của danh mục đầu tư. Việc phân bổ 5% cho Bitcoin dẫn đến việc nâng cao hơn nữa tỷ lệ Sharpe, nhưng tác động đến sự biến động của danh mục đầu tư hoặc mức rút vốn tối đa là hạn chế.

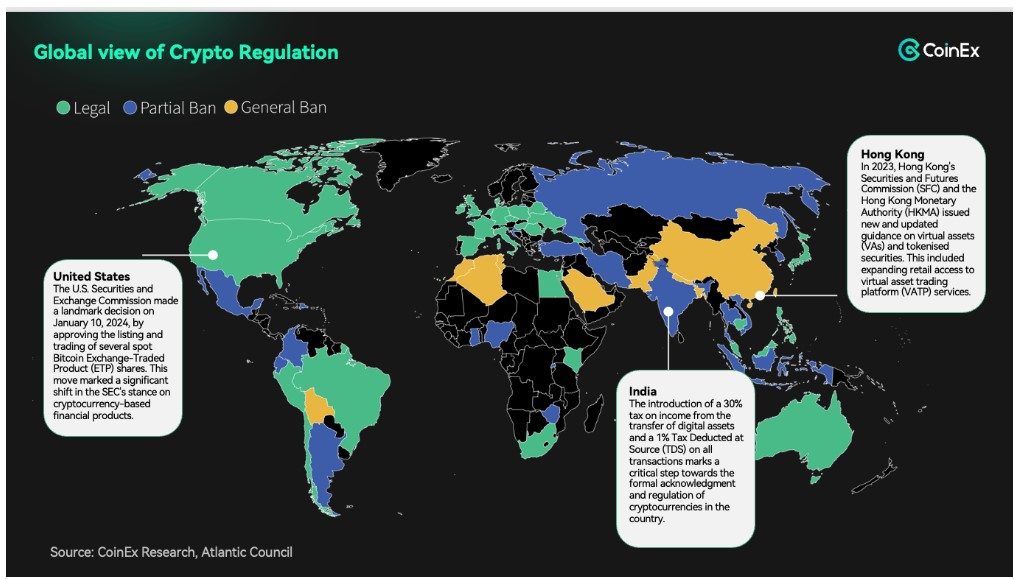

Quy định về tiền điện tử được chính thức hóa

Các quốc gia trên toàn cầu có thái độ khác nhau đối với tiền điện tử, bao gồm cả Bitcoin. Một số, chẳng hạn như Hoa Kỳ, Canada và Brazil, coi nó là hợp pháp và cung cấp khung pháp lý mạnh mẽ, mang lại sự minh bạch và bảo vệ hơn cho các nhà đầu tư tiền điện tử. Trong khi đó, các quốc gia như Iran và Nga đã áp đặt một số hạn chế đối với tiền điện tử. Ở châu Á, Hồng Kông đã đưa ra các chính sách và quy định thân thiện với tiền điện tử trong những năm gần đây, cho thấy mức độ công nhận của chính phủ trong lĩnh vực này đang dần tăng lên.

Kết luận

Tác động của Bitcoin đối với cả thị trường crypto và tài chính toàn cầu là sâu sắc và phức tạp. Phân tích lịch sử cho thấy rằng sự kiện halving liên tục thu hút sự chú ý cao của thị trường, đẩy Bitcoin lên những mức giá mới cao. Tuy nhiên, sự giảm tốc độ và bội số tăng trưởng quan sát được trong những giai đoạn này là một minh chứng cho tính chất phát triển ngày càng phức tạp của cảnh crypto. Sự gia tăng đột biến của ví có số dư không là và giảm số lượng cá voi (whale) cho thấy sự om sòn rộng lớn hơn của các loại tiền điện tử.

Hơn nữa, sự kiện halving đóng vai trò như chất xúc tác cho các câu chuyện mới, tăng cường sự tương tác của người dùng và khởi động các dự án liên quan, đóng góp vào sự phát triển bền vững trong hệ sinh thái Bitcoin. Môi trường động này phản ánh sự chín muồi và mở rộng của không gian tiền điện tử.

Trong lĩnh vực thị trường tài chính toàn cầu, hiệu suất của Bitcoin được kết nối một cách phức tạp với thanh khoản toàn cầu, thể hiện sự tương quan đáng chú ý với các loại tài sản khác và chứng kiến sự gia tăng mạnh mẽ trong việc các nhà đầu tư tổ chức nhận thức và đầu tư vào nó. Bất kể những rào cản về quy định, Bitcoin ngày càng nhận được sự công nhận và đầu tư từ các quỹ tài chính tổ chức, củng cố vị thế của nó như một nhân tố quan trọng và ảnh hưởng trong cả hai lĩnh vực tài chính crypto và toàn cầu.